En medio de un posible retiro AFP, ganancias de administradoras suman S/263 millones y rentabilidad de afiliados se estancan

Piso mínimo. Mientras las AFP reportan utilidades millonarias, los aportes de los afiliados muestran retornos irrisorios. Todo ello, en medio de la presión por un octavo retiro AFP.

- Nuevo retiro AFP 2025: Comisión de Economía hace una pausa y volverá a sesionar en septiembre

- Retiro AFP: Guido Bellido critica demora en aprobación de proyecto de ley para nuevo acceso a fondos

En medio de un eventual debate del octavo retiro AFP, el Sistema Privado de Pensiones (SPP) enfrenta críticas por las bajas rentabilidades a los afiliados. De enero a julio de 2025, las cuatro Administradoras de Fondos de Pensiones (AFP) que operan en el Perú registraron utilidades netas (ganancias) por S/263,9 millones, lo que implica una ligera caída de 3,6% en comparación en mismo período del año pasado.

La reducción en sus ganancias se explica principalmente por el fuerte aumento de los gastos administrativos, que crecieron 40,6%, y de los gastos de venta (27,7%). Es decir, las AFP están gastando más en mantener su operación y en captar afiliados, reduciendo así el margen de utilidad.

TE RECOMENDAMOS

DESIGUALDAD EN EL PERÚ: “¿SI ERES POBRE ES TU CULPA?" | QUE NO SE TE OLVIDE CON CARLOS CORNEJO

A este escenario se sumó la caída en el monto total que administran, que pasó de S/121.000 millones a S/117.000 millones en un año, lo que implicó una reducción de 3,7%. Este punto resulta importante porque una parte de los ingresos de las AFP proviene de la llamada comisión por saldo que pagan obligatoriamente los afiliados.

PUEDES VER: Revisa los candidatos y sus planes de gobierno

"Esta merma de fondos impacta directamente en los ingresos de las AFP, pues una parte de sus ganancias se genera por la comisión por saldo, que se calcula sobre el total administrado. A menor monto bajo gestión, menor es la comisión que perciben", explicó el economista especializado en finanzas César Antúnez.

PUEDES VER: Congreso busca que el Banco Central de Reserva custodie el oro extraído legalmente por empresas mineras

Rentabilidades mínimas para los afiliados

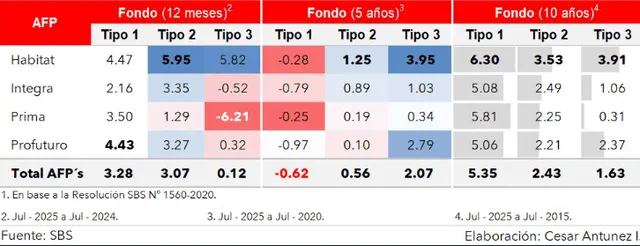

El desempeño de los fondos es criticado por los afiliados. La rentabilidad real, que mide cuánto crecen o se reducen los fondos después de descontar la inflación, en el Fondo 1 apenas llegó a 3,28% a 12 meses. Este fondo es considerado conservador toda vez que está destinado a afiliados de 60 años o próximos a pensionarse.

En el Fondo 2, donde está la mayoría de afiliados, marcó 3,07% y el Fondo 3 —el más riesgoso y donde invierten los jóvenes y nuevos aportantes— arrojó prácticamente cero (0,12%). En detalle, Habitat encabezó el grupo con 5,82%, pero Integra registró una pérdida de -0,52%, y Prima cayó con fuerza hasta -6,21%. Profuturo cerró con 0,32%.

Sobre estos resultados, Antúnez comentó a La República que, si bien la rentabilidad está por encima de la inflación, es demasiado baja para lo que debería ofrecer un sistema diversificado como el que tiene las AFP. "Hoy un depósito a plazo de renta fija paga casi 6% y te da una ganancia real de 3 puntos sobre la inflación. En cambio, las AFP apenas están en ese piso mínimo. Lo preocupante es que fondos más riesgosos, como el 3, estén casi en cero cuando la bolsa está creciendo 13% o 14%", advirtió a este diario.

Si se amplía la mirada a un horizonte de cinco años (julio 2020–2025), los resultados son incluso negativos en varios casos. En el Fondo 1, tres de las cuatro AFP no lograron mantener el valor de los aportes en términos reales. Habitat (-0,28%), Prima (-0,25%) y Profuturo (-0,97%), mientras que solo Integra mostró un avance ligero de 0,79%.

En el Fondo 2, los resultados fueron casi nulos, con Habitat (1,25%), Integra (0,89%), Prima (0,19%) y Profuturo (0,10%). El Fondo 3 tuvo un mejor desempeño relativo: Habitat e Integra alcanzaron 3,95%, Profuturo logró 2,79%, y Prima se quedó rezagada con apenas 0,34%.

Antúnez aclaró que, técnicamente, si bien los fondos no están en pérdidas absolutas, sí brindan una rentabilidad "mínima" que se reduce aún más cuando se descuentan las comisiones que pagan los afiliados.

"Si un fondo me da 3% real, pero le quito mis comisiones que pago, puedo terminar con 1% o 2%. Es casi como no ganar nada frente a la inflación", indicó.

Hay más de 20 proyectos de ley de retiro AFP en este 2025.

Por ello, recordó que es fundamental que muchos afiliados gestionen activamente el fondo en el que están. "La mayoría se queda en el Fondo 2 sin saberlo. Otros dejan su dinero en el Fondo 3 durante años. Sin un seguimiento, es difícil maximizar la rentabilidad", apuntó.

Limitaciones de inversión

El especialista también explicó que parte del problema está en las restricciones de inversión que enfrentan las AFP. En Perú hay pocas emisiones de bonos o instrumentos financieros con alta calificación (AA o AAA). La norma impedía que más del 50% de la cartera se invierta en el extranjero. Esto obligaba a las AFP a concentrar sus recursos en un mercado local "poco líquido", donde "hay poca oferta y la que hay no siempre es de calidad".

"Es como ir a un mercado donde no hay qué comprar. La fruta que encuentras está podrida. Entonces, las AFP se ven forzadas a invertir en lo poco que hay. Eso ha hecho caer las inversiones a nivel local", resumió Antúnez.

Con la reciente norma aprobada por el Congreso, que eleva progresivamente hasta 80% el límite de inversión en el extranjero, el panorama podría mejorar.

"Afuera tienes mercados más líquidos, donde puedes comprar y vender en el mismo día, y además diversificar tus activos. Eso ayuda a mitigar riesgos y buscar mejores retornos, algo que aquí no se puede porque simplemente no hay suficiente oferta", sostuvo.

Proyectos de retiro AFP

La Comisión de Economía del Congreso aguarda una lista de más de 20 proyectos de retiro AFP que buscan liberar los fondos de pensiones de los afiliados de hasta 4 UIT, equivalentes a S/21.400. Sin embargo, el grupo en cuestión liderado por Víctor Flores (Fuerza Popular) a la fecha, no ha agendado el debate.

Dato

En cuanto al destino de los fondos, en julio el 47,4% de las inversiones de las AFP se colocó en el extranjero y el 52,6% en el mercado local. Estos recursos se dirigieron principalmente a instrumentos de empresas, que representan el 45% del total, y a deuda emitida por el Estado, que concentra el 21,6%.