Reforma del sistema de pensiones fue aprobada: así afectaría a los peruanos nueva modalidad para aportar

La Comisión de Economía aprobó el dictamen de la Ley de modernización del Sistema Previsional. Descubre los detalles sobre la pensión por consumo y su relación con tus compras cotidianas.

- SBS propone facilitar el acceso a fondos para familiares de afiliados fallecidos

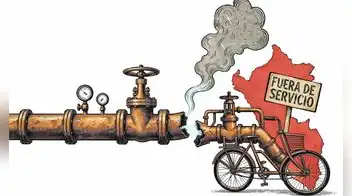

- Crisis de gas natural: Osinergmin autoriza ingreso de cisternas extranjeras e importación directa de GLP

La Comisión de Economía del Congreso aprobó el dictamen que propone la Ley de modernización del Sistema Previsional Peruano. Los legisladores buscan, con esta propuesta, establecer una nueva base para mejorar el sistema de pensiones en el país. El predictamen incorporó 59 propuestas de parlamentarios de diversas bancadas.

Uno de los proyectos de esta reforma es la introducción de la "pensión por consumo". Este mecanismo permite que un porcentaje del gasto cotidiano de los ciudadanos contribuya directamente a su seguridad financiera futura. A continuación, te detallamos cómo funcionaría esta modalidad de recaudación y qué opinan los expertos sobre su viabilidad.

TE RECOMENDAMOS

DÍA DE LA MUJER: ¿EL ESTADO LAS HA IGNORADO? | QUE NO SE TE OLVIDE CON CARLOS CORNEJO

PUEDES VER: Revisa los candidatos y sus planes de gobierno

PUEDES VER: Menores de edad pueden usar Yape si cumplen con estos requisitos: conoce cómo crear una cuenta para tu hijo

El Congreso aprobó un dictamen que busca reformar el Sistema Previsional Peruano

La finalidad principal de la reforma es garantizar la seguridad económica de los peruanos de la tercera edad. El nuevo sistema unificado abarcará tanto el Sistema Nacional de Pensiones, operado por la ONP, como el Sistema Privado de Pensiones, manejado por las administradoras de fondos. Este se basará en cuatro pilares fundamentales: el pilar no contributivo, el semicontributivo, el contributivo y el voluntario.

¿En qué consiste la propuesta de pensión por consumo en el sistema de pensiones?

Existen más de 50 proyectos que conforman la nueva reforma de pensiones, uno de ellos es la pensión por consumo, que ha sido impulsada por Fuerza Popular y propone que el 1% del importe de todas las compras hechas en el día a día y verificadas mediante boleta electrónica se redirija como contribución al fondo de pensiones. Este mecanismo tiene un límite anual de 8 UIT, y busca establecer un marco sustentable para el futuro financiero de los jubilados.

La medida aplica para todos los peruanos, ya sea si la persona está trabajando o no. A los desempleados se les creará una cuenta individual en el Sistema Privado de Pensiones (las AFP). Mientras que las personas afiliadas al Sistema Nacional de Pensiones —ONP, la gran mayoría— tendrán que abrir una CIC en el privado para almacenar sus aportes.

¿Cómo afectaría la ley de pensión por consumo a los peruanos?

Sin embargo, diversos expertos como Gonzalo Llosa, profesor de economía e investigador de la Universidad del Pacífico, se han mostrado en contra de esta iniciativa, ya que “puede desbalancear la recaudación fiscal, incluso si la medida se restringe solo a los que no aportan”.

Además, no generaría el dinero suficiente para crear un fondo de pensiones mínimas y a los pensionistas no les alcanzaría el dinero. "El aporte sería sustancialmente más bajo que aquel que se obtiene del 10% del salario bruto, con excepción de los momentos en los que se compran bienes durables (cuyo valor puede exceder el ingreso mensual)”, agrega Gonzalo Llosa.

Por su parte, Renzo Vidal, docente universitario y director de la Revista de Análisis Económico y Financiero de la Escuela Profesional de Economía de la Universidad de San Martín de Porres, habla sobre los obstáculos para la implementación de este proyecto. Primero la gran informalidad en el país. Como se recuerda, la norma planea recaudar una parte de los tributos debitados en el pago de bienes y servicios durante un día, pero los negocios necesariamente deberían emitir boleta electrónica, y esa no es la realidad.

PUEDES VER: Banco de la Nación lanza sistema de transferencias gratuitas entre Yape, Plin y más: así puedes utilizarlo

En segundo lugar, hay que tener en cuenta que varios productos de primera necesidad no se encuentran grabados con el IGV y esto la norma no lo contempla. Esta cantidad no se sumaría en la Cuenta Individual de Capitalización, a pesar de que es parte importante de los presupuestos de las familias peruanas.

¿Cuántas AFP hay en Perú?

- AFP Integra: es una de las AFP líderes en el mercado peruano, destacada por su gestión de inversiones y servicios al afiliado.

- AFP Prima: reconocida por su amplia red de atención y opciones de inversión, ofrece diversos productos para la jubilación.

- AFP Profuturo: se enfoca en ofrecer planes personalizados de pensiones, además de contar con herramientas de asesoría financiera.

- AFP Habitat: la más reciente incorporación al sistema peruano de AFP, proveniente de Chile, ha traído innovación y competencia al sector.

¿Qué funciones cumple una AFP?

Una Administradora de Fondos de Pensiones AFP) en Perú es una entidad privada que gestiona los fondos de pensiones de los trabajadores afiliados al Sistema Privado de Pensiones (SPP). Sus funciones principales incluyen la administración de las cuentas individuales de los afiliados, la inversión de los fondos para obtener rendimientos y el pago de pensiones de jubilación, invalidez y sobrevivencia. Las AFP buscan maximizar la rentabilidad de los fondos de los afiliados, garantizando su seguridad y rentabilidad a largo plazo.