Cae rentabilidad en las AFP: ¿cómo evitar que los afiliados cerca de jubilarse no se perjudiquen?

El Fondo 1, que congrega principalmente a aquellos cerca del retiro, arrastra cifras negativas desde diciembre del 2021 y el largo plazo no juega a su favor. La solución más sensata dista de la propuesta por las AFP.

- Minem racionará abastecimiento de gas natural hasta el 14 de marzo tras fuga y deflagración en el Cusco: ¿qué sectores se verán afectados?

- Minem afirma que emergencia en Camisea no debería afectar el precio del balón de gas, pero expertos advierten posibles alzas

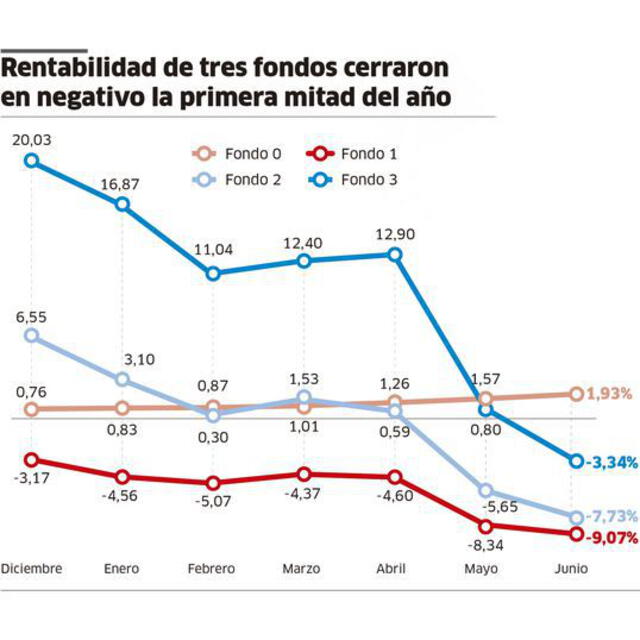

Desde diciembre del año pasado, la rentabilidad nominal del Fondo 1 de las AFP no ha dejado de caer, al punto que cerró junio con una pérdida de -9,07% (ver gráfico).

Este fondo alberga aproximadamente a 348.000 afiliados —un 4% del total en el Sistema Privado de Pensiones (SPP)— y se caracteriza por su bajo riesgo, lo que propició que gran parte de sus integrantes sean personas de 60 años o más que están cerca de jubilarse.

TE RECOMENDAMOS

EL FENÓMENO DE LOS JÓVENES ‘NINI’ EN EL PERÚ | QUE NO SE TE OLVIDE CON CARLOS CORNEJO

PUEDES VER: Revisa los candidatos y sus planes de gobierno

De esa manera, ante la contracción de la rentabilidad, las eventuales pensiones sufrirían reducciones severas que perjudicarían la calidad de vida del retirado.

Las AFP: “Es difícil saber en cuánto tiempo se van a recuperar los fondos”

A fines de mayo, José Larrabure, gerente de Inversiones de Prima AFP, reconoció que “es difícil saber en cuánto tiempo se va a recuperar” la rentabilidad perdida de los fondos, ya que podría darse “tanto en un mes como en dos años” por estar sujetas a variables como el mercado local e internacional.

Y, sobre el Fondo 1 en específico, alegó que este es más positivo en retornos esperados a renta fija porque se acoge a tasas mucho más elevadas. “Mirando adelante, las perspectivas a renta fija son más favorables que las que se tenían hace dos años”, respondió a la interrogante de La República. Empero, el largo plazo no es aliado de quienes —por ejemplo— se jubilan en este contexto de pérdidas.

Rentabilidad de las AFP por los suelos. Infografía: La República

Un seguro ante las pérdidas

El economista Enrique Díaz enfatizó que es esencial proteger a los afiliados cercanos a jubilarse, que representan una porción de gente mucho menor a la del total de trabajadores. Por lo tanto, se debe establecer un mecanismo de amortiguamiento —similar a las compras repo, dadas por el Estado y BCRP para el financiamiento de empresas en Reactiva Perú— ante escenarios de pérdidas como el actual para que resguarde el dinero ahorrado.

“Una operación de cobertura con el cual permites a las AFP tener un resguardo y hacer esta operación para que no se desinflen los precios durante 6 o 12 meses.. Y después, cuando se recupere el mercado, se le regresan los valores y pueda continuar con la rentabilidad”, anotó.

Díaz sostuvo que sí hay mecanismos financieros para neutralizar el impacto en este fondo, pero falta la voluntad política y económica para concretarlos, al punto que no es posible decirle al afiliado “toma el Fondo 0 —el más conservador del sistema— o nada, juégatela”.

“Por ejemplo, las personas con 60 años que quieren cuidar su plata puedan contratar una suerte de seguro por el cual, si caen (los fondos) cerca a jubilarse, se activa el mecanismo de protección. Son hechos fortuitos, pero —imagínate— la gente que se jubila estos meses con crisis internacional. Está sufriendo las consecuencias y no por culpa de ellos. Este mecanismo sería para quien esté interesado y no se pierde (los ahorros) porque este seguro hace que el fondo no caiga al ritmo del mercado”, concluyó.

¿Qué proponen las AFP para no afectar a los del Fondo 1?

La Asociación de AFP precisó que, para no perjudicar a sus afiliados próximos al retiro, es clave en la reforma previsional que se garantice una pensión mínima para todos.

“Se plantea un pilar contributivo obligatorio que garantice esta pensión mínima a los trabajadores con más de 20 años de aportes. Quienes tengan más de 10 años aportando accederán a una pensión escalonada”, comentó a La República.

Asimismo, alegó que, para incrementar los fondos de sus afiliados, también se plantea sumar a sus cuentas individuales de capitalización (CIC) un aporte por consumo, equivalente al 1% del Impuesto General a las Ventas (IGV).

Sobre este último punto, Díaz señaló que las AFP buscan que se dé un incentivo para las compras formales, pero —en la realidad— el alto margen de informalidad en el país limitaría su alcance.