Límite de ingresos para no pagar impuesto a la renta en Perú 2025: conoce el monto máximo que debes ganar al año, según Sunat

La Sunat actualizó los montos exonerados del Impuesto a la Renta para 2025, redefiniendo los criterios según el nuevo valor de la UIT y el tipo de actividad laboral.

- SBS propone facilitar el acceso a fondos para familiares de afiliados fallecidos

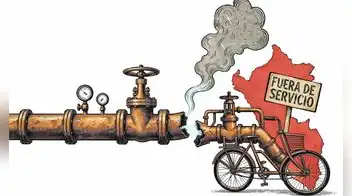

- Crisis de gas natural: Osinergmin autoriza ingreso de cisternas extranjeras e importación directa de GLP

El panorama tributario en el Perú se actualizó tras la modificación del valor de la Unidad Impositiva Tributaria (UIT) para el ejercicio fiscal 2025. Este cambio afecta directamente el cálculo del Impuesto a la Renta (IR) y modifica los límites de ingresos que determinan la obligación de tributar para los trabajadores en relación de dependencia y para quienes ofrecen servicios profesionales de forma independiente.

La Superintendencia Nacional de Aduanas y de Administración Tributaria (Sunat) ha establecido nuevos montos anuales y mensuales que eximen del pago del IR, alineados al nuevo valor de la UIT. Esta medida busca actualizar los criterios de tributación, manteniendo la proporcionalidad entre ingresos y obligación fiscal, conforme a lo estipulado en la normativa vigente.

TE RECOMENDAMOS

DÍA DE LA MUJER: ¿EL ESTADO LAS HA IGNORADO? | QUE NO SE TE OLVIDE CON CARLOS CORNEJO

Sunat: nuevo valor de la UIT 2025 y su impacto en el cálculo del Impuesto a la Renta

La UIT para el año 2025 ha sido fijada en S/5.350. A partir de este valor, la Sunat señaló que los contribuyentes con ingresos anuales iguales o inferiores a S/46.813 estarán exonerados de pagar el Impuesto a la Renta. Esta cifra corresponde a un ingreso mensual promedio de S/3.901, considerando sueldos, gratificaciones u otras retribuciones percibidas.

PUEDES VER: Revisa los candidatos y sus planes de gobierno

Este umbral aplica tanto a trabajadores dependientes como independientes, siempre que sus ingresos totales durante el año no superen el monto establecido. Además, el sistema de escalas progresivas del IR se mantiene vigente, contemplando tasas del 8% al 30% según el nivel de ingreso y la cantidad de UIT acumuladas por el contribuyente.

PUEDES VER: ONP ofrece aumento de pensión a jubilados en Perú que cumplan con este único requisito en 2025, ¿cuánto es?

Ingresos máximos para quedar exonerado del IR en trabajadores de cuarta y quinta categoría, según Sunat

Quienes trabajan bajo régimen de cuarta categoría o combinan ingresos de cuarta y quinta tienen la posibilidad de evitar retenciones automáticas en caso de no superar el límite anual establecido. La Sunat considera en este caso todos los ingresos acumulados durante el año calendario, incluyendo pagos mensuales, gratificaciones y otros conceptos remunerativos.

Al no superar el límite de S/46.813 anuales, los contribuyentes están facultados para solicitar la suspensión de las retenciones. Este proceso debe ser gestionado directamente por el trabajador ante la Sunat, con el objetivo de evitar descuentos mensuales y optimizar la liquidez durante el ejercicio fiscal.

¿Cómo suspender retenciones del Impuesto a la Renta si eres trabajador independiente en Perú?

Los profesionales independientes, categorizados como trabajadores de cuarta categoría, pueden acceder a la suspensión de retenciones siempre que sus ingresos proyectados para el 2025 no excedan el límite establecido por la Sunat. La solicitud de suspensión se realiza mediante la plataforma virtual de la entidad, y requiere la presentación de datos que sustenten dicha proyección.

Una vez aprobada la solicitud, el contribuyente quedará habilitado para recibir sus pagos completos sin deducción de impuestos durante el año fiscal. En caso de que se realicen descuentos por error o en exceso, los usuarios pueden gestionar su devolución a través de los canales oficiales dispuestos por la administración tributaria.

¡Sigue a La República en WhatsApp! Únete a nuestro canal desde tu celular y recibe las noticias más importantes de Perú y el mundo en tiempo real.