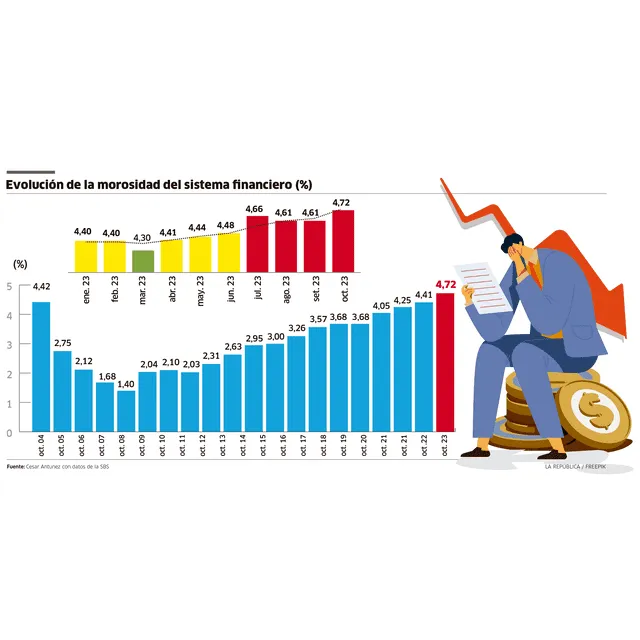

Tasa de morosidad de octubre es la más alta del 2023

Impacto. Construcción, comercio y agropecuario son los sectores que más incumplen el pago de sus créditos, alcanzando tasas de 11%. El indicador se podría ver más afectado por El Niño.

- Gobierno oficializa subsidio de S/120 para taxis con GNV ante emergencia energética

- Gas natural: Gobierno asegura que el domingo 15 de marzo se restablecerá todo el servicio

En el mes de octubre se alcanzó la tasa de morosidad más alta del año, al llegar a 4,72% en promedio en el sistema financiero, cuando en enero se encontraba en 4,40%, según datos de la Superintendencia de Banca, Seguros y AFP (SBS) analizados por el economista Cesar Antunez.

Esta tendencia continuaría al alza hasta mediados del siguiente año, dependiendo de los impactos del fenómeno El Niño, de acuerdo al CEO de Equilibrium Financiero, Ronald Casana, pero difícilmente llegará a los dos dígitos. “Hay que tomar estas tasas con mesura, porque de hecho van a bajar, teniendo en cuenta los fortalecimientos patrimoniales que se tienen que dar”, anotó.

TE RECOMENDAMOS

¿SE ACABA LA CRISIS GNV? BALCÁZAR ANUNCIA FECHA PARA NORMALIZAR EL GAS | QUE NO SE TE OLVIDE

PUEDES VER: Revisa los candidatos y sus planes de gobierno

Además, Casana precisó que para diciembre las empresas financieras realizarán castigos fuertes —créditos clasificados como pérdida— para reducir su ratio de morosidad en un par de puntos porcentuales.

Por su parte, el economista Antunez detalló que hay varios tipos de morosidad, y que la más precisa para muchos especialistas es la que se mide en la cartera pesada (crédito en deficiente, dudoso y pérdida, y crédito directo), y que a octubre se encuentra en 7,9% en el sistema financiero privado.

Mipymes incumplen más

Las financieras (7%), las cajas rurales (6,4%) y las empresas de créditos (6,2%) registran los ratios más altos de morosidad, seguidos por las cajas municipales (5,9%) y la banca (4,4%).

Respecto a las tres primeras entidades, Antunez explicó que son las que más atienden las necesidades de crédito de las micro, pequeñas y medianas empresas (mipymes), que son las que no tienen garantías ni un buen historial crediticio.

A diferencia de los bancos, que tienen la cartera de créditos de consumo, del cual un 90% de estos tienen garantía, sumado a que son entidades con control de crédito más restrictivo.

Por ejemplo, entre cada 3 o 6 meses, los bancos hacen una recalibración del scoring crediticio —puntaje— para otorgar un crédito a un cliente. “Algunas instituciones financieras lo que hacen es recalibrar el scoring, lo realimentan y con eso hacen que se requiera un mayor puntaje para ser calificado a un tipo de crédito. Tal vez un cliente desea S/50.000, pero, según el scoring, solo puede acceder a S/20.000”, aseveró.

Respecto a la morosidad por sector productivo, construcción (11,3%), comercio (7,8%) y agropecuario (6,5%) acumulan las tasas más altas en el periodo de enero 2022 al noveno mes de este año. Le siguen servicios (4,7%), manufactura (3,7%), pesca (2,7%) y minería (0,9%).

Mientras que por región, a septiembre, Loreto tiene la tasa más alta de morosidad con 8,38%, seguido por Tumbes (8,33%), Áncash (8,31%), Lambayeque (8,16%) y San Martín (8,13%). Al otro lado, Lima (3,99%), Huancavelica (4,16%) y Cajamarca (4,89%) presentan los niveles más bajos.

Sobre estos datos, el experto refirió que las regiones de la selva son las que más se han visto afectadas por los fenómenos climáticos, como el ciclón Yaku y El Niño, ya que la variación de temperaturas tiene un impacto directo en la producción y, por lo tanto, en la cadena de pagos. “Justamente, ahí está el crédito al agro”, dijo.

El economista indicó que si la tendencia sigue al alza en 2024 por efectos del fenómeno El Niño, limitando así la recuperación económica, “esto afectaría a la industria de las financieras, aumentando los requerimientos de provisiones de las entidades, perjudicando así sus índices de rentabilidad”.

PUEDES VER: Todo lo que se sabe sobre un posible séptimo RETIRO AFP en Perú y a quiénes beneficiaría

Sistema financiero es más conservador con los créditos

De acuerdo al último reporte sobre estabilidad financiera del Banco Central de Reserva, el crédito a las empresas de mayor tamaño muestra una desaceleración por una menor demanda de financiamiento.

En tanto, el crédito a las mypes y de consumo continúa creciendo, aunque a un menor ritmo que el año anterior, “convergiendo a las tasas de crecimiento observadas previo a la pandemia”.

Además, ante el incumplimiento de pagos, las entidades del sistema financiero están tomando políticas más conservadoras, sobre todo con sectores que muestran mayores retrasos en los pagos, y vienen fortaleciendo sus actividades de cobranza.

PUEDES VER: Fondo de Seguro de Depósitos baja: ¿cuánto es la nueva protección de ahorros en entidades financieras?

Cifras

- 151.000 clientes de créditos de consumo se incorporaron en los últimos 12 meses.

- 0,3% de crecimiento anual registra esta cartera, es decir, un 28% de la PEA, según el BCRP.

Infografía - La República