Créditos reprogramados cayeron a solo 3% en marzo

Mejora. Bajaron los aplazados por COVID-19 y subieron ligeramente los diferidos por lluvias y protestas sociales. Sin embargo, un fenómeno El Niño de fuerza moderada y mayor conflictividad podrían aniquilar este progreso, e incluso lastrar avance del PBI.

- Gobierno oficializa subsidio de S/120 para taxis con GNV ante emergencia energética

- Gas natural: Gobierno asegura que el domingo 15 de marzo se restablecerá todo el servicio

A la par de un mayor dinamismo de los préstamos dirigidos a los sectores de consumo y mypes, la Superintendencia de Banca, Seguros y AFP (SBS) destacó que, en marzo del 2023, se observó una importante reducción de la reprogramación de todo tipo de créditos frente al mismo mes del año anterior.

De esta manera, el Informe de Estabilidad del Sistema Financiero de la SBS señala que los créditos reprogramados al tercer mes del 2023 cayeron a solo 3% desde un horizonte de 5,9% de marzo del 2022.

TE RECOMENDAMOS

¿SE ACABA LA CRISIS GNV? BALCÁZAR ANUNCIA FECHA PARA NORMALIZAR EL GAS | QUE NO SE TE OLVIDE

PUEDES VER: Revisa los candidatos y sus planes de gobierno

El periodo de análisis muestra que las empresas peruanas reprogramaron créditos por un total de S/2.700 millones debido a los conflictos sociales que golpearon al país en la primera parte del año. Del mismo modo, en marzo se reprogramaron S/358 millones en créditos debido a las lluvias torrenciales y el azote del ciclón Yaku.

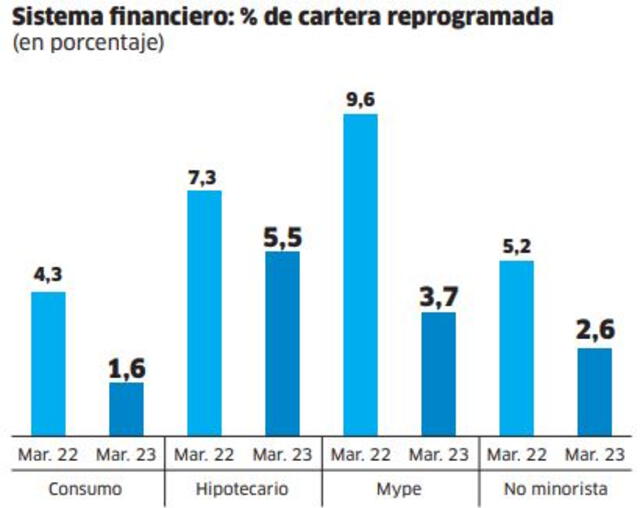

Los créditos del sector hipotecario mantienen el porcentaje más alto de las reprogramaciones observadas por la superintendencia, con un promedio de 5,5% frente a 7,3% de marzo del año pasado. En tanto, los créditos reprogramados del sector mype cayeron de 9,6% a 3,7%; los créditos de consumo, de 4,3% a 1,6%; y los no minoristas —corporativos—, de 5,2% a 2,6%.

SBS. En marzo 2023, los créditos hipotecarios tuvieron el porcentaje más alto de reprogramaciones. Foto: La República

"Aquí, la dinámica es que van bajando los reprogramados por COVID-19, y suben ligeramente los reprogramados por lluvias y protestas sociales. Al final, el efecto hace que los reprogramados, en su conjunto, no se hayan movido tanto", precisó la entidad.

Créditos para todos

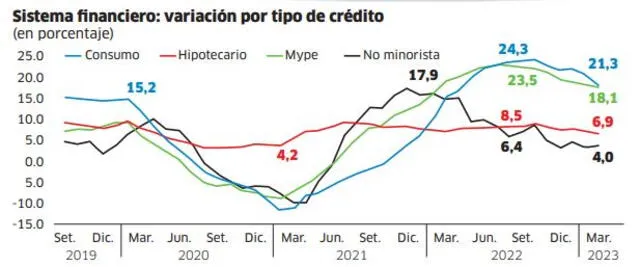

La SBS también advierte un mayor dinamismo en el mercado financiero, al punto de que el otorgamiento de créditos ha alcanzado, en marzo del 2023, un progreso de 9,2% anual.

De esta manera, la cartera total (donde se incluyen los programas del Gobierno) ocupa S/407.038 millones, de los cuales S/15.820 millones (3,9%) corresponden a la cartera de programas gubernamentales y se mantiene un saldo de S/11.734 millones (2,9%) de créditos reprogramados por la emergencia sanitaria.

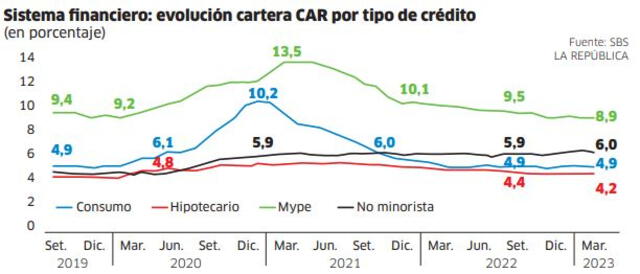

El mayor dinamismo se aprecia en los créditos de consumo (21,3%) y los dirigidos a mypes (18,1%), los cuales empiezan a "acercarse a las tasas de crecimiento prepandemia". En cambio, la cartera no minorista sí registra un ratio de créditos de alto riesgo (CAR) de 6%, encima de la temporada previa al virus.

En tanto, las carteras de consumo, hipotecario y mypes registraron un ratio CAR de 4,9%, 4,2% y 8,9%, respectivamente, descontando los programas de Gobierno. La SBS refiere que sus niveles son próximos a los registrados en febrero del 2020.

"Los créditos no minoristas han mostrado un crecimiento de 4% a marzo, que se encuentra por debajo de los 6 meses previos al inicio de la pandemia […]. Se debe en parte al impacto macroeconómico, conflictos, lluvias y cambios de estrategia de las empresas", indicó.

PBI crecería 0,8% en 2023 por El Niño

La SBS anotó que la economía peruana crecería solo 0,8% en 2023 de ocurrir un fenómeno El Niño moderado —además de uno débil en 2024— y nuevos conflictos sociales en la segunda mitad del año.

PUEDES VER: Estado de emergencia: ¿quiénes pueden reprogramar sus deudas hasta por 6 meses y qué condiciones piden?

Este escenario de "estrés" significaría un mayor deterioro para las carteras de mypes, mediana empresa y consumo. El incumplimiento de créditos en el primero, con un escenario base de 8,5% al cierre del 2022, se dispararía hasta 2,1% en 2023 y 1,9% en 2024, desde una previsión inicial de 0,9% y 0,2%, respectivamente.

Pese a ello, SBS señaló que el sistema financiero se mantendría resistente.

Comportamiento de créditos y reprogramaciones en el sistema financiero en marzo 2023

Infografía - La República

Infografía - La República

Infografía - La República