AFP: fondo 1 con pérdidas por quinto mes consecutivo

En negativo. Este fondo es el “más conservador y menos riesgoso”, en el que la mayoría son afiliados próximos a jubilarse. Pérdidas seguirían por dos o tres meses más, estima AFP Integra. Pese a tasa promedio positiva en Fondo 2 y 3, afiliados también registran reducción de su cuenta.

- Indecopi elimina requisitos impuestos por el MTC a buses turísticos: ¿cómo funcionará ahora el servicio en Perú?

- Congreso propone noveno retiro de AFP de hasta S/22.000 y reembolso total para herederos

El fondo 1 de las Administradoras de Fondos de Pensiones (AFP) presenta rentabilidad en negativo por quinto mes consecutivo, según información publicada por la Superintendencia de Banca, Seguros y AFP (SBS).

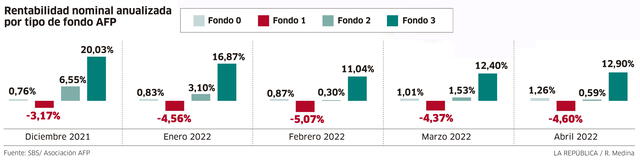

A detalle, en diciembre del 2021 registró una rentabilidad nominal anual de -3,17%, en enero 2022 de -4,56%, en febrero de -5,07%, en marzo de -4,37% y en abril de -4,60%. Mientras que considerando la rentabilidad real, la cifra negativa es de dos dígitos, con -11,64% a abril.

TE RECOMENDAMOS

QUE NO SE TE OLVIDE con CARLOS CORNEJO | PROGRAMA del 19/02/26 | La República - LR+

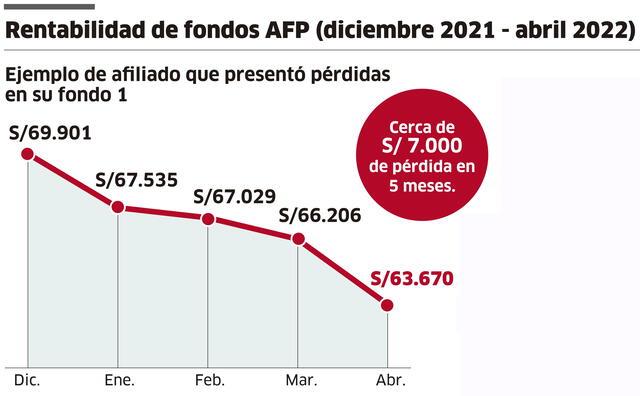

Esto ha generado pérdidas en los ahorros de los afiliados en este fondo, que en teoría es el “más conservador y menos riesgoso”. Tal es el caso de un usuario que reportó vía redes sociales la pérdida de cerca de S/ 7.000, al pasar de casi S/ 70.000 a S/ 63.000 en estos cinco meses (ver infografía), lo que representa alrededor del 10% del total de su cuenta.

PUEDES VER: Revisa los candidatos y sus planes de gobierno

“Hay una contradicción, una paradoja. El fondo 1 es el más conservador, no debería ser que tenga rentabilidad negativa. Las personas cuando cumplen 60 años automáticamente les pasan a ese fondo, es automático porque están próximos a jubilarse”, explicó el economista de Esan, Arturo García.

En esa línea, al estar en este fondo las personas cercanas a la edad de jubilación, las pérdidas serían difíciles de recuperar en muchos casos. “Hay que verlo a largo plazo, pero sí preocupa un poco porque la gente que está por jubilarse está en este fondo, y no lo van a poder revertir”, indicó el economista Jorge Guillén y agregó que por regulación estos afiliados ya no pueden volver al fondo 2 ni fondo 3.

Las cuatro AFP que operan en el Perú ofrecen plataformas online para averiguar tu estado de cuenta. Conócelas aquí. Foto: composición / Grupo La República

Factores del impacto

El 90% de inversión del Fondo 1 está en renta fija, como los bonos soberanos, los cuales han sido impactados por los incrementos de las tasas de interés a nivel global y local, y la volatilidad de los mercados internacionales, explicó García.

Aldo Ferrini, gerente general de AFP Integra, agregó que el fondo 1 también se ha visto afectado por la depreciación del dólar, “porque las inversiones, que están en dólares, se deprecian y generan rentabilidad negativa”.

Ferrini adelantó que, aunque no hay certeza, aún faltarían entre dos y tres meses para que la rentabilidad de este fondo vuelva a terreno positivo.

Para el exjefe de la SBS Juan José Marthans, las AFP deben conjugar esfuerzos con el Gobierno para que a los aportantes que se ven desfavorecidos por la volatilidad de corto plazo se les subvencione parte de la diferencia. “No estaríamos hablando de millones de soles, pero que un segmento de manera focalizada no se vea perjudicado”.

Fondos 2 y 3 también con pérdidas

Si bien en las cifras promedio de la rentabilidad nominal del fondo 2 está en positivo, según información de la SBS a abril registra +0,59% anual, diversos afiliados —principalmente de Prima AFP— reportaron pérdidas en sus últimos estados de cuenta. Víctor Chero Veramatus, un trabajador de Piura, comentó que al cierre de marzo tenía un fondo de S/ 11.010, y para abril su cuenta bajó a S/ 10.920.

Asimismo, en los últimos tres días, Chero también reportó una pérdida de S/ 300. Sobre esto último, Ferrini explicó que puede depender de cada AFP y también de cuándo están viendo su estado de cuenta. “Los últimos días han sido muy negativos local e internacionalmente”, apuntó.

Otro es el caso de Ángel Maldonado, afiliado en el fondo 3 en AFP Integra, que en su último reporte al cierre de abril ha tenido una pérdida de -S/ 1.734. Este fondo, según cifra de la SBS, figura tener una rentabilidad nominal anual de +12,9%.

“No vimos el nivel de pensión del ciudadano”

Aldo Ferrini, CEO de AFP Integra, realizó una autocrítica al admitir que las AFP no vieron el nivel de pensión que tiene el ciudadano y no impulsaron reformas en esa línea.

“Mirábamos el gráfico de las AFP por la cantidad de ahorro que se había generado y el impacto en la macroeconomía, pero no vimos el nivel de la pensión que tiene el ciudadano, y nuestro rol principal no es macroeconómico, sino generar pensiones”, reconoció a un medio local.

En ese sentido, también admitió que no alinearon sus comisiones de acuerdo a las necesidades de sus afiliados, por tomar como base un antiguo esquema de seguridad social.

PUEDES VER: Plantean creación de fondo de pensiones para transportistas acorde a su consumo de combustible

La palabra

Aldo Ferrini, gerente general de AFP Integra

“Es difícil adivinar, pero el incremento de tasas ya está dentro de las expectativas de inversiones. Si no hay riesgos geopolíticos, se espera ver rentabilidad positiva (del Fondo 1) en los próximos dos o tres meses”.

.

Infografía-La República.