Youtuber explica por qué los bancos te pagan poco en ahorros y te cobran 101% en préstamos: "Convierten tu dinero en millones"

En un video revelador, el técnico en administración bancaria y creador de contenido Jorgehandre explica las estrategias que usan los bancos en el sistema financiero peruano para maximizar sus ganancias y qué hacer para enfrentar esta situación.

- Universitario revela que solo uno de sus 70 compañeros aprobó un curso de la UNI: “Sacó 10”

- Hombre vive desde hace 26 años frente al mar en una casa que construyó con palos y materiales que dejó la marea

El sistema financiero peruano es un sector estratégico que, pese a su importancia, genera controversias por las elevadas tasas de interés que aplica en sus operaciones. Jorgehandre, un youtuber especializado en finanzas personales y excolaborador de entidades como el Banco de Crédito del Perú (BCP) y BBVA, explicó esta problemática en su canal. Según detalló, de acuerdo con datos de la Superintendencia de Banca, Seguros y AFP (SBS), la brecha entre las tasas de interés para ahorros y préstamos es alarmante.

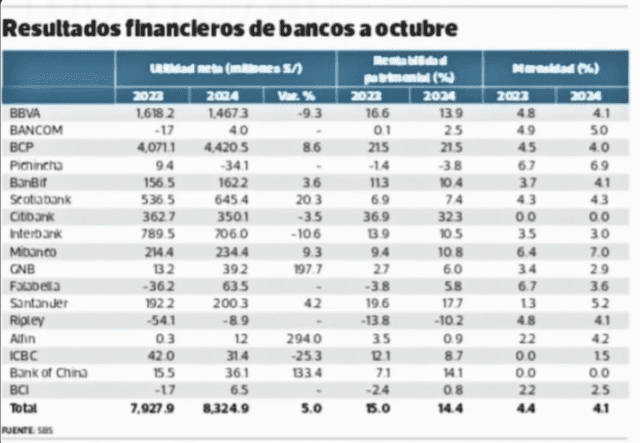

Mientras la tasa anual de depósitos de ahorro es del 0.15% anual, los créditos de consumo pueden alcanzar hasta el 101% en intereses. Este desequilibrio, según indicó el youtuber, beneficia exclusivamente a las entidades bancarias, quienes obtuvieron utilidades netas de S/8,324 millones hasta octubre de 2024.

¿Por qué los bancos pagan 0.15% en ahorros y cobran hasta 101% en préstamos?

La respuesta está en el modelo de intermediación financiera, afirma Jorgehandre. Los bancos captan el dinero de los ahorristas ofreciendo tasas de interés insignificantes y luego prestan esos fondos a tasas desmesuradas. Este mecanismo convierte a los ahorristas en una fuente clave de capital para las instituciones bancarias, mientras los usuarios asumen costos elevados por los créditos.

“Los bancos operan bajo dos reglas principales. Primero, mantenerte pagando intereses el mayor tiempo posible y, dos, usan tu dinero para generar más, prestando este a otros. Es así como multiplican su rentabilidad. Si te preguntas por qué los bancos tienen una rentabilidad patrimonial superalta, es porque hacen que tu dinero trabaje para ellos”, señaló.

¿Cuáles fueron los bancos que tuvieron más utilidades en lo que va del 2024?

El informe más reciente de la SBS revela que el Banco de Crédito del Perú (BCP) lidera el sistema financiero peruano en utilidades. Hasta octubre de este año, reportó ganancias por S/4.420 millones, representando casi la mitad de las utilidades totales del sector. El segundo lugar lo obtuvo el BBVA, que alcanzó S/1.467 millones en el mismo periodo, mientras que Interbank registró S/706 millones.

“Mientras tú trabajas para pagar tus deudas, ellos maximizan sus utilidades con respecto a los intereses que a ti te cobran. Por cada sol que tú pagas en tu crédito, solamente una fracción va al capital, el resto es su ganancia. Es por eso que, aunque tú adelantes cuotas, si no amortizas al capital, ellos siguen cobrando intereses como si nada”, indicó.

Utilidades de los bancos peruanos hasta octubre de 2024. Foto: SBS.

3 estrategias para no endeudarse con los bancos y aumentar tu rentabilidad

Jorgehandre compartió en su canal de YouTube "El Cliente Nunca Pierde" tres estrategias clave para que los usuarios puedan mejorar su situación financiera sin tener que endeudarse en el sistema bancario. Estas recomendaciones están diseñadas para minimizar el impacto de las altas tasas de interés y maximizar los beneficios personales:

- Amortiza el capital de manera estratégica: si recibes un ingreso extra, en lugar de adelantar cuotas, solicita amortizar tu capital. Esto reduce el plazo total de la deuda, disminuye los intereses acumulados y así ahorrar miles de soles. “María de Chiclayo tenía un crédito hipotecario que le generaba intereses totales por S/436.941. Ella decidió amortizar el capital en S/150.000 durante los primeros meses. Esto generó que se pueda reducir su crédito en casi 14 años, eliminando 161 cuotas y ahorrando S/379.881 que hubiera pagado en intereses”, sostuvo el especialista.

- Invierte tu dinero en opciones más rentables: las cajas municipales y rurales, reguladas por la SBS y con el fondo de seguros de depósitos, ofrecen tasas de interés significativamente superiores a las de los bancos tradicionales. Según explicó, existen fondos de inversión con rendimientos del 8% al 10%, que representan una alternativa viable para quienes buscan hacer crecer su capital de manera más eficiente.

- Evita los intereses innecesarios en tarjetas de crédito: paga el monto total de tus consumos antes de la fecha de vencimiento para evitar cargos adicionales. Al hacerlo, también puedes aprovechar beneficios como cashback, puntos y millas sin incurrir en costos extras.

Finalmente, Jorgehandre enfatizó que los bancos no son enemigos, pero tampoco aliados, sino que su modelo de negocio se basa en ganar dinero a través de la intermediación financiera.