Factoring negociaría más de S/35.000 millones en 2023

Avance. Desarrollo de la industria del factoring se consolidará con la actualización del Fondo Crecer, mecanismo financiero que, en adelante, permitirá consolidar las deudas de la pequeña y mediana empresa. Comercio y servicios son los sectores más beneficiados.

- Gobierno oficializa subsidio de S/120 para taxis con GNV ante emergencia energética

- Gas natural: Gobierno asegura que el domingo 15 de marzo se restablecerá todo el servicio

El factoring, mecanismo que permite a las empresas obtener liquidez mediante la transferencia del cobro de su factura al crédito, anotará un nuevo récord en 2023 y cerrará el año con más de S/35.000 millones en montos negociados, desde una apuesta inicial de S/32.000 millones prevista por el Ministerio de la Producción (Produce).

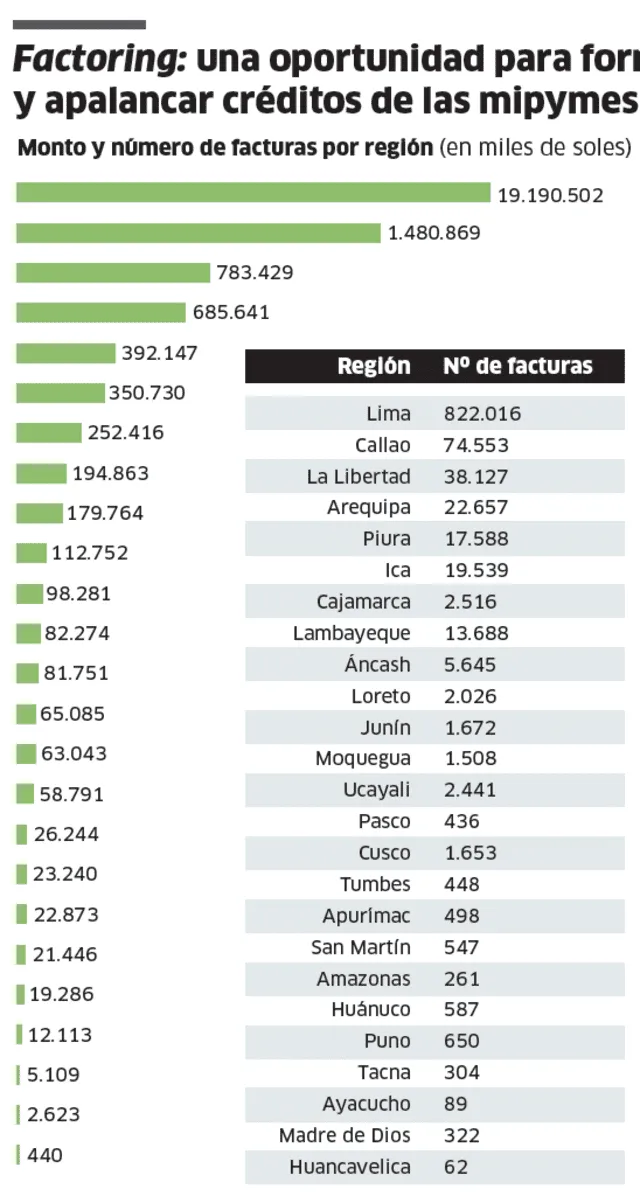

Durante el III Congreso Nacional de Factoring, organizado por Apefac, el director de Instrumentos Financieros de Produce, Jorge Bustamante, reveló que, desde su creación en 2015, el número de facturas negociadas ha alcanzado un promedio anual de crecimiento de 187%, traducido en más de 3,7 millones de transacciones.

TE RECOMENDAMOS

¿SE ACABA LA CRISIS GNV? BALCÁZAR ANUNCIA FECHA PARA NORMALIZAR EL GAS | QUE NO SE TE OLVIDE

PUEDES VER: Revisa los candidatos y sus planes de gobierno

En total, se han negociado más de S/100 millones hasta alcanzar el 3,60% del PBI. Solo en los nueve primeros meses del año, el factoring tuvo un progreso del 26,7% con 1 millón 029.833 facturas negociables (por un monto de S/26.988 millones), frente a las 812.604 de similar periodo del 2022.

“Con data a octubre, ya se tienen más de S/30.000 millones. La expectativa final del año es de más de S/35.000 millones”, precisó el funcionario.

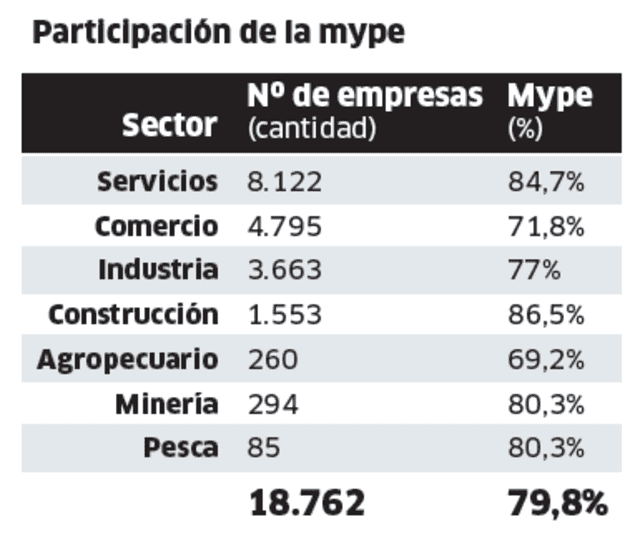

Hasta setiembre de 2023, el sector servicios concentró el 32,3% del monto de facturas negociables (S/8.700 millones), seguido por comercio, con el 29% (S/7.800millones). En contraste, los sectores pesca y agropecuario presentaron el menor monto de facturas negociables, con S/28 millones y S/445 millones, respectivamente.

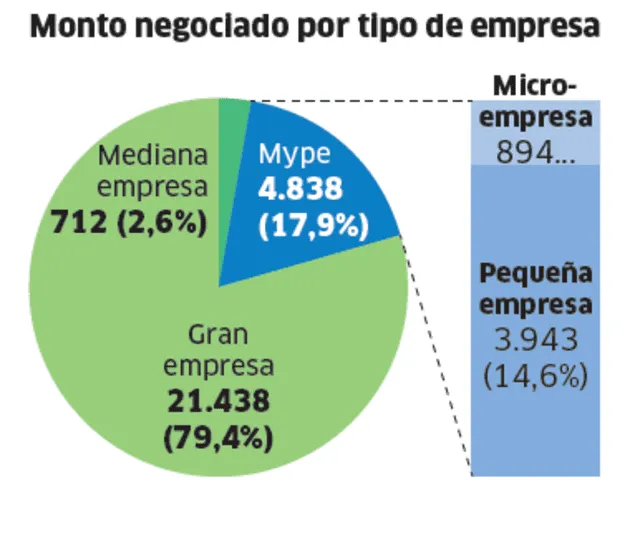

Bustamante explicó que, en este periodo, el 79,8% de las facturas negociadas provino de las mypes, cifra que llega al 17,9% si se toman en cuenta los montos.

Crecer y formalizar

En este punto, Produce destacó que la herramienta del factoring ha servido para aliviar el “tortuoso paso” de los micro y pequeños empresarios (99% del tejido empresarial peruano) hacia la mediana empresa (0,5%).

Al respecto, el director de Sistema Financiero y Mercado de Capitales del MEF, Óscar Orcón, adelantó que el Gobierno peruano recortará los plazos para reordenar la cartera del Fondo Crecer, programa de garantías administrado por Cofide que, originalmente, no estaba pensado para consolidar deudas, pero que ahora pasará a apalancar créditos en un escenario de recesión y altas tasas en la banca tradicional.

Precisamente, la reformulación del Fondo Crecer fue presentada hace unos meses por el MEF como la tercera versión del plan Reactiva Perú. Incluirá a las cooperativas y mipymes como beneficiarias finales (criterio de la SBS), siempre que sus ventas no superen las 2.300 UIT.

“Hemos hecho un reordenamiento de la normativa para que el Fondo Crecer se rija por parámetros del sistema financiero […]. Es mucho más fácil y eficiente para los operadores financieros catalogar no por ventas, como el mecanismo tradicional, sino por capacidad de endeudamiento”, dijo Orcón.

Financiarse con facturas electrónicas

La Ley 31912, publicada en octubre, dota de más recursos para créditos y garantías destinados a operaciones del Fondo Crecer, que incluyen reprogramaciones, consolidación de deuda y compra de deuda.

Sunat advirtió que el nivel de participación de las mypes es en promedio del 80%, que representa el 30% del total de los emisores electrónicos. Sin embargo, a nivel de montos solo representa 25% del universo.

La clave

Pendiente. Tras una primera versión y gracias a la masificación de facturas, Sunat está hoy en pleno proceso para la propuesta final del registro de compras y ventas.