Cajas municipales lanzan tarjetas de crédito con tasas de 29%, mientras los bancos cobran hasta 120%

Caja Cusco fue la primera institución que logró cumplir con los requisitos planteados por la SBS para ofrecer este producto. A partir de octubre estará disponible para personas externas y desde enero para no bancarizadas.

- Pago del Reintegro 5 del Fonavi: conoce el rango de edades para ser beneficiario de la devolución

- Gobierno anuncia operativos 'fuertes' en grifos este 12 y 13 de marzo para frenar alza del precio de combustibles: “Hay acaparamiento”

Las cajas municipales ya pueden emitir tarjetas de crédito en el sistema financiero. La primera institución en cumplir los requisitos para ofrecer este producto fue Caja Cusco, la cual busca que los micro y pequeños empresarios puedan acceder a créditos desde S/ 1.000 hasta S/ 50.000 para compras, capital de trabajo y disposición de dinero en efectivo.

Las tarjetas de crédito en la caja municipal ya está disponible para sus clientes, a partir de octubre se habilitará para el resto de personas interesadas, y desde enero podrán acceder los ciudadanos no bancarizadas, siempre que tengan mypes.

TE RECOMENDAMOS

¿SE ACABA LA CRISIS GNV? BALCÁZAR ANUNCIA FECHA PARA NORMALIZAR EL GAS | QUE NO SE TE OLVIDE

PUEDES VER: Caso Daniel Peredo: ¿corresponde pago de beneficios laborales a un locador de servicios?

La tasa de interés es de 29% para compras (consumo) y 27% para capital de trabajo, esto es casi la cuarta parte de lo que cobran los bancos, que según data de la Superintendencia de Banca y Seguros del Perú (SBS) asciende hasta 121,54%.

PUEDES VER: Revisa los candidatos y sus planes de gobierno

Las tasas que cobran los bancos por tarjetas de crédito: Fuente: SBS

Mientras que para la disposición de efectivo la tasa de interés será de 59%.

“Muchos sectores tenían temor en acceder a un crédito por medio de un banco, ahí vimos una oportunidad, para promover la inclusión”, señaló Walter Rojas, gerente central de Negocios de Caja Cusco, quien detalló que su principal objetivo es fidelizar al 78% de los clientes que la financiera ha identificado que están afiliados a otros bancos debido a que les ofrecen otros productos como tarjetas de crédito.

Por su parte, María del Socorro Heysen, superintendenta de la SBS, recordó que desde abril del 2021 la entidad aprobó el procedimiento simplificado para la autorización a la entidades microfinancieras para emitir tarjetas de crédito.

“Este procedimiento es bastante más ágil que el anterior y pone énfasis en aspectos críticos del producto que son evaluados en función de la capacidad de gestión de riesgos de cada una de las entidades que postulan. El proceso de autorización de tarjetas de crédito no debe ser visto como una barrera, sino como una revisión independiente que hace la SBS previo al lanzamiento de un producto porque es esencial que los productos ofrezcan seguridad a los usuarios,” precisó Heysen.

Cajas Municipales

¿Cuál será el impacto en el mercado financiero?

Según precisó Walter Rojas, gerente central de Negocios de Caja Cusco a La República, el primer impacto que buscan obtener al ingresar al mercado financiero con este producto es que las tasas de interés de las tarjetas de crédito bajen sustancialmente.

“En segundo lugar también se puede mejorar la calidad de la cartera de tarjetas de crédito, pero implica tener una colocación a un segmento definido con ciertas características y con cierto perfil, la idea no es dar una tarjeta y no cobrar. Te afecta provisiones, rentabilidad y malogras la calificación del cliente,” detalló Rojas.

Al respecto, Miguel Vargas Ascenzo, gerente general de la Asociación de Bancos del Perú apuntó que el planteamiento de Caja Cusco le parece muy innovador y que este alentará la competitividad en el mercado.

“El impacto en el mercado será positivo, mientras más competencia haya eso mejorará el servicio de todos los demás, y esta es la primera caja, seguramente vendrán otras más y eso va a dinamizar el mercado con la competencia,” finalizó el ejecutivo.

Tarjeta de crédito

Asbanc: Ingreso de tarjetas de crédito de las cajas municipales impulsará la competencia

La Asociación de Bancos del Perú (Asbanc) afirmó que se trata de un paso que dinamizará el mercado financiero con mayor competencia. “Me parece bastante innovador el planteamiento (de Caja Cusco). El impacto en el mercado será positivo. Mientras más competencia haya, eso mejorará el servicio de todos los demás. Y esta es la primera caja. Seguramente vendrán otras más y eso va a dinamizar el mercado con la competencia”, declaró a La República Miguel Vargas Ascenzo, gerente general de Asbanc.

Asbanc

¿Cuáles son las entidades financieras con mayor tasa de interés por los depósitos CTS?

Según reportó el último 18 de julio la Superintendencia de Banca, Seguros y AFP (SBS), la Caja Huancayo lidera la rentabilidad de los depósitos de CTS con un 7,25%. Le siguen las siguientes entidades: Caja rural Los Andes (7%), financiera Proempresa y Caja Raíz (6,9%) , Caja Piura y Financiera OH (6,5%), y Financiera Qapaq y Cencosud 6%.

Por otro lado, las que pagan menores tasas de interés a los ahorristas son los bancos Scotiabank (0,3%), Interbank (1%), BCP (1%) y BBVA (1,1%). Cabe señalar que, en caso de estas entidades, puede variar de acuerdo a cada cliente.

Infografía-La República

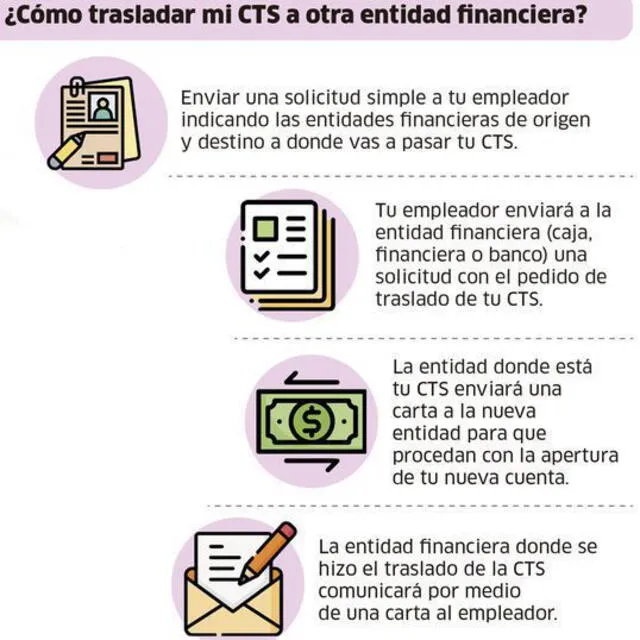

¿Cómo trasladar mis ahorros a otra entidad financiera que ofrece mayor rentabilidad CTS?

Si has decidido mover tus fondos CTS de una entidad a otra que te ofrezca mayor tasa de interés, debes seguir los siguientes pasos:

- Primero, el trabajador debe enviar una solicitud simple a su empleador indicando en qué entidad tiene sus fondos CTS y a qué entidad desea trasladar su dinero

- Posteriormente, el empleador deberá enviar una carta a la entidad financiera donde se encuentra la CTS del trabajador para solicitar el traslado de los fondos

- Tras esto, la entidad donde esté la CTS del trabajador enviará una carta a la nueva entidad a donde desee trasladar el dinero para que se habilite una nueva cuenta

- Finalmente, la nueva entidad financiera a donde se realizó el traslado de la CTS informará mediante una carta al empleador.

Cabe resaltar que la solicitud para trasladar tus fondos puede realizarse las veces que el trabajador lo requiera.

Infografía-La República