Usuarios de tarjeta de crédito se redujeron en 7,22% durante la pandemia

Experto indica que ello se debe a que producto de la COVID-19, los ciudadanos son más proclives a ahorrar previendo que podrían estar en problemas de solvencia en un futuro cercano.

- Este es el nuevo proyecto de S/ 114 millones en MegaPlaza Independencia que transformará el Parque Arauco y su zona residencial

- Siete de cada 10 especialistas en recursos humanos prefieren habilidades blandas desarrolladas antes que conocimientos técnicos

Las entidades financieras, después del COVID-19 se han mostrado más cautelosas al momento de evaluar y aprobar créditos. A ello, sumando la contracción de la economía y la pérdida del empleo ha generado que entre marzo y junio, los de créditos de consumo tengan una caída.

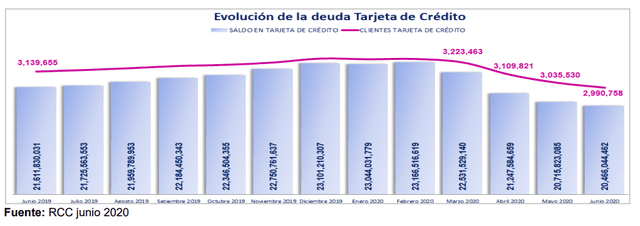

Y es que, de acuerdo al estudio elaborado por Experian Perú titulado “Panorama del acceso al crédito de los peruanos durante la pandemia del COVID-19” bajo la conducción del ing. Luis Baba revela que de los 3 millones 223 mil clientes que tenían un tarjeta de crédito en marzo, en junio se registró unos 2 millones 990 mil clientes. Esto quiere decir que hubo un retroceso de 7,2% en ese lapso.

TE RECOMENDAMOS

JURAMENTACIÓN DE MINISTROS: HERNANDO DE SOTO Y ROSA MARÍA CIFUENTES EN VIVO | QUE NO SE TE OLVIDE

PUEDES VER: Revisa los candidatos y sus planes de gobierno

Tarjetas de crédito

“¿Por qué caen? Porque hay poca información sobre qué ha pasado con los clientes, si siguen trabajando, si le han rebajado el sueldo o sus ingresos. Y por otro lado, los clientes de los bancos se han vuelto más racionales, hay una reducción de la confianza del consumidor”, explicó el experto.

Expresó que producto al COVID-19, los ciudadanos son más proclives a ahorrar previendo que podrían estar en problemas de solvencia en un futuro cercano. “En la actualidad, la oferta de crédito de consumo existe, pero destinado a personas naturales con bajo riesgo. Es importante mencionar que el 53% de las carteras de crédito de consumo se han reprogramado y que dichos usuarios no podrán acceder fácilmente a nuevos créditos”, refiere el informe.

Es así que, entre marzo a junio 2020, la deuda de tarjeta de crédito se redujo en 9,17%. Además, el componente de deuda por disponible de efectivo de tarjeta de crédito se redujo en 22,26%, mientras que las compras con tarjeta de crédito se contrajo en 13,64%.

Los efectos de desaceleración del saldo deudor y su correlación con el ratio de mora hizo que este se incremente en el mes de abril, pasando de 4,53% a 4,91%, sin embargo se frenó el crecimiento de la mora a mayo -de 4,91% a 4,35%- explicado por efectos de reprogramaciones y congelamientos de deuda que vienen aplicando las entidades del sistema financiero. No obstante, se eleva ligeramente en Junio de 4,35% a 4,47%.

Newsletter Economía LR

Suscríbete aquí al boletín de Economía LR y recibe en tu correo electrónico, de lunes a viernes, las noticias más relevantes del sector y los temas que marcarán la agenda.