Reprogramaciones de deudas con reducción de tasas recién se aplicarían en diciembre

Tras casi 3 semanas de salir el reglamento, MEF publicó hoy decreto que autoriza las garantías y queda pendiente aún que los bancos se acojan al programa que permitirá reducir las tasas de créditos de consumo y mypes. Demoras generan que intereses moratorios se sigan acumulando.

- Indecopi elimina requisitos impuestos por el MTC a buses turísticos: ¿cómo funcionará ahora el servicio en Perú?

- Congreso propone noveno retiro de AFP de hasta S/22.000 y reembolso total para herederos

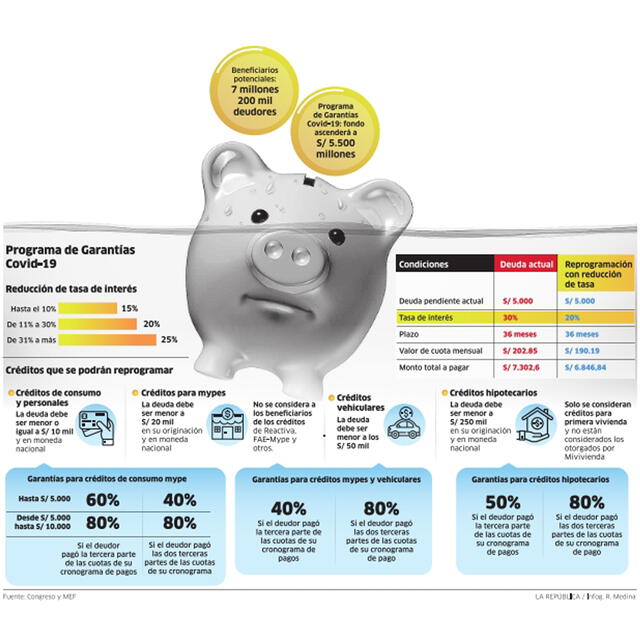

El inicio de las reprogramaciones de deudas con reducción de tasas de interés tendrá un mes de retraso, ya que las solicitudes recién se podrían presentar a partir de la segunda quincena de noviembre. Luego, los bancos tienen 15 días para responder y las primeras reprogramaciones aún se harían efectivas a inicios de diciembre.

Como se recuerda, el programa de garantías COVID-19 permitirá las reprogramaciones entre 6 y 36 meses con reducción de tasas de interés entre el 15% y 25%. El beneficio está dirigido para los créditos de consumo de hasta S/ 10.000, vehiculares hasta S/ 50.000, hipotecarios hasta S/ 250.000 y mypes hasta S/20.000. (ver infografía).

TE RECOMENDAMOS

QUE NO SE TE OLVIDE con CARLOS CORNEJO | PROGRAMA del 19/02/26 | La República - LR+

PUEDES VER: Revisa los candidatos y sus planes de gobierno

Impacto de la demora

El reglamento del programa de garantías COVID-19 se publicó el 18 de octubre y el Ministerio de Economía y Finanzas (MEF) indicó que al día siguiente los bancos ya podrían recibir las solicitudes de sus clientes. Sin embargo, aún quedaron retrasados algunos trámites operativos que estancaron su inicio.

Recién el jueves 29 de octubre el MEF solicitó un informe a la Contraloría para con ello publicar el decreto supremo que aprueba las garantías estatales. Luego de eso queda pendiente la firma del contrato con Cofide para que las entidades financieras se acojan al programa.

Sin embargo, mientras surgen estos retrasos, se siguen aplicando los intereses moratorios y penalidades (que van en promedio de S/ 50 a S/ 120). Incluso surgen cobros automáticos de compensación de deuda hacia las cuentas de ahorros de los clientes –sin aviso previo– si es que su deuda ya venció.

Al respecto, Jorge Carrillo Acosta, profesor de Pacífico Business School, señaló que estas demoras generan incertidumbre en los deudores, a muchos de los cuales ya se les venció el plazo o periodo de gracia de la primera reprogramación.

Por su parte, Juan José Marthans, director de PAD de la Universidad de Piura, cuestionó que se haya seguido un procedimiento tradicional para un instrumento de emergencia para evitar romper la cadena de pagos. “Se ha debido considerar un marco legal ad hoc de emergencia para efectos de que la parte regulatoria operativa sea excepcionalmente muy expeditiva. Sorprende que no se hayan previsto instrumentos adecuados para agilizar, la emergencia lo requería”, enfatizó.

Índice de morosidad seguirá al alza

El índice de morosidad de setiembre subió a 3,29%, según el INEI. Cifra se acerca a lo registrado en abril, cuando se paralizó la economía por el confinamiento debido a la pandemia y se perdieron empleos. Cabe precisar que en mayo se iniciaron las primeras reprogramaciones.

Para el exjefe de la SBS Juan José Marthans, la tendencia al alza de la morosidad seguirá en los próximos meses, debido a que ya no operan los programas como Reactiva Perú y se agotaron los periodos de gracia.

El especialista en Finanzas Jorge Carrillo Acosta señaló que a fin de año el índice moratorio podría llegar a niveles históricos superiores al 5%.

.

Newsletter Economía LR

Suscríbete aquí al boletín de Economía LR y recibe en tu correo electrónico, de lunes a viernes, las noticias más relevantes del sector y los temas que marcarán la agenda.