SBS: ¿qué bancos y cajas pagan mejores intereses por depósito a plazo fijo?

¿Quieres depositar tus ahorros en una institución financiera, pero no sabes cuál elegir? Descubre aquí cuáles son las entidades financieras que cuentan con la mayor tasa de interés a plazo fijo.

- Gobierno oficializa subsidio de S/120 para taxis con GNV ante emergencia energética

- Gas natural: Gobierno asegura que el domingo 15 de marzo se restablecerá todo el servicio

Los depósitos a plazos fijos son una buena alternativa de ahorro para quienes buscan mejores retornos de su dinero, y qué mejor hacerlo en una de las distintas entidades financieras reguladas por la Superintendencia de Banca, Seguros y AFP (SBS).

Con el fin de que puedas tener más conocimiento sobre estema y tomes la mejor opción de acuerdo a tus utilidades, te presentamos la lista de bancos, cajas y financieras que pagan más intereses por depósitos a plazos fijos, tomando de ejemplo un monto de S/5.000 y por un tiempo de 360 días.

TE RECOMENDAMOS

¿SE ACABA LA CRISIS GNV? BALCÁZAR ANUNCIA FECHA PARA NORMALIZAR EL GAS | QUE NO SE TE OLVIDE

PUEDES VER: Revisa los candidatos y sus planes de gobierno

Superintendencia de Banca, Seguros y AFP (SBS)

¿Cuáles son los bancos que pagan más por ahorrar tu dinero a plazo fijo?

Según la SBS, la entidad bancaria que ofrece la mayor tasa de interés, por un depósito a plazo fijo, es Banco Falabella, con un 8% anual. En segundo lugar, se encuentra el Banco Ripley con un 6,5% anual, mientras que, en tercer lugar, se ubica Banco GNB con una tasa anual de 4,75%.

| Entidad Bancaria | TREA |

| Banco Falabella | 8% |

| Banco Ripley | 6,5% |

| Banco GNB | 4,75% |

| Alfin Banco | 3,9% |

| BBVA | 3,5% |

| Banco de Comercio | 2,75% |

| Banco Pichincha | 1,75% |

| BanBif | 1,4% |

| Interbank | 1,25% |

| Mibanco | 1,15% |

| Scotiabank | 0,4% |

| Banco de Crédito | 0,2% |

¿Cuáles son las financieras que pagan más intereses por ahorrar tu dinero a plazo fijo?

De acuerdo con la SBS, en el caso de las financieras, aquellas que ofrecen mayor tasa de interés a plazo fijo son la Financiera Qapaq y la Financiera OH con un 7% anual, respectivamente. Le sigue la Financiera Credinka con una rentabilidad de 4,3%.

| Financiera | TREA |

| Financiera Qapaq | 7% |

| Financiera OH | 7% |

| Financiera Credinka | 4,3% |

| Financiera Confianza | 3,5% |

| Financiera Efectiva | 3,5% |

| Compartamos Financiera | 3,3% |

| CrediScotia Financiera | 2,8% |

| Financiera Proempresa | 2% |

PUEDES VER: ¿Por qué el BBVA cobra S/ 7,5 de comisión por una transferencia al mismo banco en provincia?

¿Cuáles son las cajas que pagan más por ahorrar tu dinero a plazo fijo?

La Caja Raíz es la ofrece el mayor interés con un 5,25% anual. En segundo lugar, se encuentra la Caja Prymera con un 5% mientras que, en tercer lugar, se ubica la Caja Metropolitana de Lima con una tasa anual de 4,75%.

| Caja Municipal / Caja Rural | TREA |

| Caja Raiz | 5,25% |

| Caja Prymera | 5% |

| Caja Metropolitana de Lima | 4,75% |

| Caja Los Andes | 4,6% |

| Caja Cencosud Scotia | 4% |

| Caja Trujillo | 3,55% |

| Caja Piura | 3,5% |

| Caja Huancayo | 3,35% |

| Caja Cusco | 3,1% |

| Caja Ica | 3% |

| Caja Arequipa | 2,8% |

| Caja Tacna | 2,7% |

| Caja del Santa | 2,6% |

| Caja Sullana | 2,55% |

Transferencias interbancarias: ¿por qué los bancos cobran este servicio?

Este medio se comunicó con representantes del BBVA, quienes dieron algunas referencias sobre los cobros por el servicio de transferencias interbancarias.

Según esta entidad, tales comisiones están avaladas por la SBS. En efecto, estos cobros están estipulados en el cuadro de cobros permitidos por la normativa vigente, tanto para transacciones inmediatas como diferidas.

Sus comisiones son fijas cuando la operación se realiza en la misma plaza, aunque depende del canal: ventanilla, electrónico, cajeros, agentes, etc. Si se realizan en una plaza distinta, se aplica porcentajes con montos máximos y mínimos. En la mayoría de casos se cobra 0,10% del monto transferido.

BBVA atenderá con normalidad el día 24 de junio. Foto BBVA

En tanto, el BCP cobra una tasa de S/ 4 por cada operación de transferencias interbancarias inmediatas, por montos máximos de S/ 30.000, en una misma plaza. Si el procedimiento es en plazas distintas, el cobro para el banco de destino será de un 0,5% del monto transferido.

Los usuarios pueden realizar giros nacionales en las agencias del BCP. Foto: Rodolfo Contreras/ La República

En esa línea, Jorge Carrillo Acosta, profesor de la Pacífico Business School, explica lo siguiente: “La comisión interbancaria es un servicio adicional que da el banco para mover dinero de una entidad financiera a otra con total seguridad. Sin que la persona tenga que llevar la plata de un lado a otro con el riesgo que eso implica. Normalmente, eso no es gratis, tiene una comisión”.

¿Por qué el BBVA cobra S/ 7,5 de comisión por una transferencia al mismo banco en provincia?

La República se comunicó con representantes del banco BBVA, quienes accedieron a explicar los motivos de la referida comisión. El banco aseguró que estos costos se aplican a las transferencias de dinero que efectúan los usuarios, “ya sea a cuentas de la misma entidad financiera o interbancarias”.

“La transferencia es un servicio que el banco ofrece a sus usuarios. En ese sentido, y dentro del marco establecido por la SBS, se establece un costo por su ejecución”, añadió. Como señala la entidad, dichos cobros están determinados en el listado de comisiones permitidas por la SBS.

Conoce los factores que determinan el monto de la comisión que establece el BBVA al realizar una transferencia al mismo banco en provincia. Foto: composición BBVA / La República

Reporte de deudas SBS: ¿cómo saber si alguien hizo un préstamo a mi nombre?

Para ingresar a la web de la SBS y conocer el detalle de los créditos y deudas a tu favor, debes seguir estos pasos:

- Paso 1: ingresa al portal de la SBS

- Paso 2: si no estás registrado, ingresa tu correo electrónico y número del DNI

- Paso 3: ingresa a la opción Reporte de deudas SBS

- Paso 4: revisa el reporte detallado de los créditos a tu nombre.

Puedes acceder al reporte de deudas gratuito de la SBS de manera online o presencial. Imagen: captura de SBS

¿Qué entidades bancarias ofrecen el adelanto de sueldo?

El adelanto de sueldo es un préstamo que ofrecen las entidades financieras a clientes que disponen de una Cuenta Sueldo en dicho banco. En el Perú, los bancos que ofrecen adelanto de sueldo son: Banco de Crédito del Perú, BBVA, Interbank, Scotiabank, y BanBif.

PUEDES VER: Cronograma de pagos Banco de la Nación 2022: ¿cuáles son las fechas para sueldos y pensiones del Estado?

¿Cuántas veces puedo solicitar el adelanto de sueldo?

En general, puedes solicitar el adelanto de sueldo cuantas veces lo necesites durante el mes de vigencia de tu oferta aprobada. Sin embargo, debes tener en cuenta que para solicitar otro préstamo, primero debes de pagar el anterior financiamiento.

¿Cómo y cuando se realiza el cobro del Adelanto de Sueldo?

El cobro del adelanto de sueldo y la comisión por descuento (de acuerdo con el monto establecido por cada banco) se realiza automáticamente en el siguiente abono del pago de tus haberes. En este sentido, si el préstamo fue solicitado el día 5 de un mes y tu primer depósito de sueldo es el día 15, el cobro de dicho préstamo se realiza el día 15.

¿Cómo funciona un depósito a plazo fijo?

Un depósito a plazo fijo permite que el ahorrador cree un fondo en la entidad financiera del cual no podrá disponer. Una vez culminado el tiempo acordado, al cliente se le devolverá su dinero más un rendimiento.

¿Cuál es la tasa de interés máxima que pueden cobrar los bancos y cajas?

Para el periodo entre mayo y octubre del 2022, la tasa de interés máxima es de 83,70% para moneda nacional y de 67,36% en moneda extranjera, según informó en abril el BCRP. La próxima actualización de estos porcentajes se realizará el 1 de noviembre de 2022.

Según detalló la entidad, el cálculo se hace de manera semestral y toma como base las tasas de los créditos de consumo en el sistema financiero entre los dos y siete meses previos a su vigencia. De esta manera, el porcentaje será equivalente a dos veces el interés promedio de los préstamos.

El 14 de julio último, la SBS estableció medidas para que estos límites sean respetados. Tales procedimientos internos deben incluir monitoreo periódico, la adecuada aplicación de las mencionadas tasas, identificación oportuna de posibles desviaciones y la implementación de medidas correctivas.

¿Cuánto paga el BCP por depósito a plazo fijo?

En un supuesto de S/ 10.000 a depósito de 360 días de plazo fijo, la tasa de interés del BCP es de 2% (TREA).

La nueva colección de billetes del BCRP están protagonizados por figuras ilustres como Chabuca Granda, José María Arguedas, Pedro Paulet, entre otros. Foto: Andina

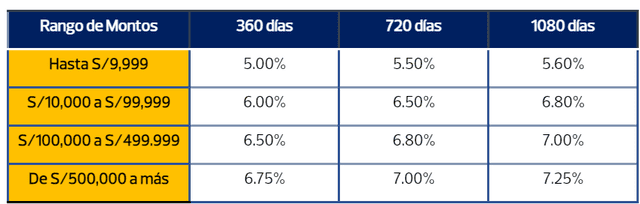

¿Cuánto paga el Banco Pichincha por depósito a plazo fijo?

El Banco Pichincha presenta las siguientes tazas de interés para un depósito de plazo fijo, dependiendo de la cantidad de dinero y los días:

Las tasas de interés para un depósito de plazo fijo hasta julio 2022. Foto: Captura Banco Pichincha

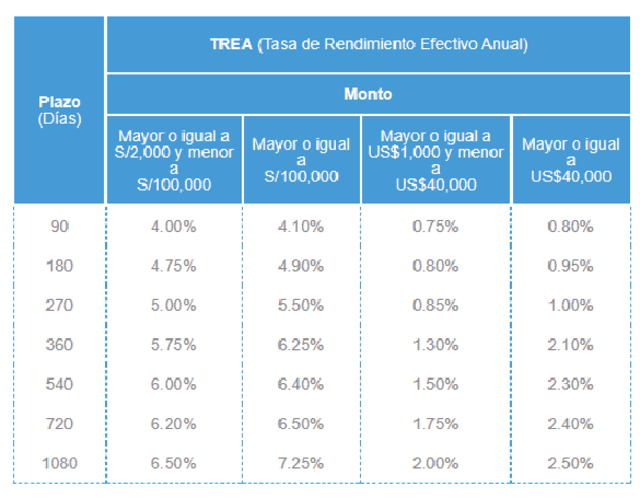

¿Cuánto paga BanBif por depósito a plazo fijo?

Actualmente, y dependiendo del monto a depositar, BanBif cuenta con las siguientes tasas de interés:

Foto: captura BanBif

¿Qué ocurre si retiro mi dinero antes del plazo acordado?

Por lo general, en caso deseas hacer una cancelación anticipada, se aplica la tasa por retiro anticipado, que se calcula desde la fecha de emisión del depósito hasta la fecha de la cancelación. Esto, puede variar de acuerdo a los términos y condiciones que posee cada entidad financiera.

¿Cuánto necesito para abrir una cuenta a plazo fijo?

Aunque el monto mínimo para abrir una cuenta suele ser de S/500, esto puede cambiar en el caso del depósito a plazo fijo. De igual manera, ten presente que el monto inicial tiende a variar de acuerdo a la entidad financiera que elijas.

¿Qué es la TREA?

La TREA es la Tasa de Rendimiento Efectiva Anual. Te permite saber cuánto ganarás por el dinero que deposites al vencimiento del plazo, considerando todos los cargos por comisiones y gastos, bajo el supuesto de cumplimiento de todas las condiciones pactadas.

¿Cuál es el monto mínimo para aperturar mi depósito a plazo en Interbank?

Conforme se menciona en su portal web, el monto mínimo de apertura para la cuenta a plazo fijo en Interbank es de S/ 2.000, US$ 1,000 o EUR 1,000.

Interbank y Scotiabank indicaron que se encuentran investigando el caso. Foto: captura de Canal N

¿Cuál es el monto mínimo para aperturar mi depósito a plazo en Scotiabank?

El monto mínimo de apertura para abrir una cuenta de depósito a plazo fijo en Scotiabank es de S/ 1,000 o US$ 500.

¿Cómo trasladar mis ahorros a otra entidad financiera que ofrece mayor rentabilidad?

Si has decidido mover tus fondos de una entidad a otra que te ofrezca mayor tasa de interés, debes seguir los siguientes pasos:

- Primero, el trabajador debe enviar una solicitud simple a su empleador indicando en qué entidad tiene sus fondos CTS y a qué entidad desea trasladar su dinero

- Posteriormente, el empleador deberá enviar una carta a la entidad financiera donde se encuentra la CTS del trabajador para solicitar el traslado de los fondos

- Tras esto, la entidad donde esté la CTS del trabajador enviará una carta a la nueva entidad a donde desee trasladar el dinero para que se habilite una nueva cuenta

- Finalmente, la nueva entidad financiera a donde se realizó el traslado de la CTS informará mediante una carta al empleador.

¿Cuáles son las entidades financieras con mayor tasa de interés?

Según reportó el último 18 de julio la Superintendencia de Banca, Seguros y AFP (SBS), la Caja Huancayo lidera la rentabilidad con un 7,25%. Le siguen las siguientes entidades: Caja rural Los Andes (7%), financiera Proempresa y Caja Raíz (6,9%) , Caja Piura y Financiera OH (6,5%), y Financiera Qapaq y Cencosud 6%.

Por otro lado, las que pagan menores tasas de interés a los ahorristas son los bancos Scotiabank (0,3%), Interbank (1%), BCP (1%) y BBVA (1,1%). Cabe señalar que, en caso de estas entidades, puede variar de acuerdo a cada cliente.

Infografía-La República

¿En qué se diferencian una cuenta de ahorros con una cuenta a plazo fijo?

Si bien ambas cuentas ayudan al cliente a mantener ahorrados sus ingresos, la cuenta de ahorro le permite retirar su dinero cuando desee. En cambio, cuando se abre un depósito a plazo fijo, no se podrá retirar el dinero hasta que se cumple el tiempo establecido en el contrato.

Además, las cuentas de ahorro te pagan un cierto interés, mientras que los depósitos a plazo fijo tienen tasas más altas, generando mayor intereses a tu beneficio.

Las falsificaciones de billetes y monedas se han perfeccionado con el paso de los años. Foto: Shutterstock

Beneficios de los depósitos a plazo fijo

Son cuatro los beneficios principales de una cuenta a plazo fijo:

- El capital se encontrará en un lugar seguro, sin opción a perderlo o a que sea robado

- El dinero depositado cuenta con rentabilidad fija (ganancia asegurada)

- Puedes elegir el plazo, a mayores plazos, mayores intereses

- Puedes elegir el monto, mientras más alta sea la cifra, la tasa de interés será más atractiva.

¿Un depósito a plazo fijo tiene riesgos?

Los depósitos a plazo fijo tienen el nivel de riesgo más bajo entre los instrumentos financieros.

Sin embargo, debes tener presente que la entidad financiera que elijas debe estar bajo la supervisión de la Superintendencia de Banca, Seguros y AFP (SBS) y debe ser miembro del Fondo de Seguros de Depósito (institución cuyo objetivo es proteger a los depositantes en caso la institución financiera donde guardas tu depósito quiebre).

Fiestas Patrias 2022: Perú tuvo diferentes unidades monetarias en forma de billetes. Foto: composición Gerson Cardoso/La República/BCRP

¿Cuáles son las modalidades de ahorro?

Las entidades financieras suelen ofrecer principalmente tres modalidades:

- Cuentas de ahorro: Son las clásicas que al abrir con la institución financiera de tu preferencia recibes una tarjeta a cambio para que puedas hacer uso del dinero cuando desees. Estas cuentas suelen pagar intereses mensuales por la cantidad de dinero que tengas.

- Depósito a plazo fijo: En este caso, depositas una cantidad de dinero en la institución fianciera, el cual no puedes retirar hasta que se cumpla el plazo del tiempo pactado. Esta cuenta ofrece mayores intereses.

- Fondos mutuos: Consideado más una inversión, el dinero que aports será invertido en acciones, bonos, compras de deuda, etc., dependiendo del fondo que elijas se producirá una determinada ganancia.

¿Qué diferencias hay entre cuenta de ahorro y cuenta corriente?

A diferencia de las cuentas de ahorro, que permiten ahorrar y generar intereses con el saldo, las cuentas corrientes sirven para ingresar fondos y disponer del dinero a través de cheques, talonarios, etc. El principal objetivo de este tipo de cuenta es la liquidez; por ende, no genera interés alguno.

Fondos. Asbanc: "Ahorros personales están garantizados". Foto: difusión

¿Cuáles son los beneficios de tener una cuenta de ahorro?

Si estás planeando sacar una cuenta de ahorro, conoce cuáles son los beneficios que puedes tener:

- Mantiene tu dinero protegido.

- Puedes tener el control de tu dinero, manteniendo tus ahorros separados del efectivo para tus gastos cotidianos.

- Obtienes rentabilidad con riesgo cero para tu ahorro.

- Podrás alcanzar tus metas y hacer realidad tus proyectos profesionales.

- Disfrutarás de un futuro financiero saludable.

Armar tu presupuesto y cronograma de actividades te ayudará a ahorrar organizando mejor tus prioridades de viaje. Foto: difusión/LR

¿Cuáles son los beneficios de tener abrir una cuenta corriente?

Al tener una cuenta corriente te permitirá administrar tu dinero de manera fácil y segura. Una de sus características es que puedes hacer uso de tu dinero por medio de una trajeta débito o cheques. A continuación los beneficios de tener una cuenta corriente.

- Disponibilidad inmediata

- Medios de manejo que se acomodan a tus necesidades

- Disminución de costos financieros al conformar portafolio integral con este producto

- Cupo de sobregiro inicial que te permitirá cubrir necesidades inmediatas de liquidez

- Información de tus movimientos mensuales

- Realiza transacciones con tu tarjeta de débito

Una cuenta corriente te permite emitir cheques. Foto: concepto

7 recomendaciones básicas para ahorra

¿Eres de los que no puede ahorrar su dinero por falta de organización o gastos innecesarios? Aquí te contamos los mejores tips.

- 1. Abrir una cuenta de ahorro

- 2. Establecer presupuestos mensuales o semanales y metas de ahorro

- 3. Hacer semanas de ahorro

- 4. Comparar precios

- 5. Compra online

- 6. Aprovechar los special prices

- 7. Planificar las comidas y llevar un tupper al trabajo