AFP: poderosas, cuestionadas y en problemas

Las AFP están en problemas ante la propuesta del Congreso de retirar fondos. Vizcarra está en un dilema: aprobar o no el proyecto. Para entender esta situación, analizamos las redes económicas y financieras que han tejido las AFP desde 1992 y que han creado un nuevo centro gravitacional con múltiples poderes. Además, medimos el impacto de la ley para el retiro del 25% de los ahorros acumulados.

- Indecopi elimina requisitos impuestos por el MTC a buses turísticos: ¿cómo funcionará ahora el servicio en Perú?

- Congreso propone noveno retiro de AFP de hasta S/22.000 y reembolso total para herederos

Por: Humberto Campodónico y Francisco Durand

Desde que los jubilados pueden retirar el 95.5% de sus ahorros acumulados, ya no existe sistema privado de pensiones sino un simple sistema de ahorro forzado hasta los 65 años. Sin embargo, el poder de las cuatro AFP sigue intacto pues siguen cobrando las comisiones a los afiliados y mantienen su influencia económica y política. Por tanto, es indispensable en el Perú la reforma integral del sistema de pensiones, público y privado, como lo ha reiterado hace poco el presidente Vizcarra.

TE RECOMENDAMOS

QUE NO SE TE OLVIDE con CARLOS CORNEJO | PROGRAMA del 19/02/26 | La República - LR+

Las AFP y la concentración del poder económico

La reforma del sistema privado de pensiones iniciada en 1992, modelada en el caso chileno por el exministro Carlos Boloña (luego convertido en inversionista de una AFP), cambió no solo las pensiones sino la estructura del poder económico y la influencia. Bajo la promesa de la eficiencia, no nos dimos cuenta de que al mismo tiempo se alteraron las formas y los niveles de influencia, creándose un super núcleo corporativo financiero sobre el Estado y las grandes empresas privadas. Es una realidad que no podemos seguir ignorando y que debe ser parte de la discusión que hoy se abre en esta coyuntura de la pandemia.

PUEDES VER: Revisa los candidatos y sus planes de gobierno

Estamos pues frente un nuevo centro gravitacional con múltiples poderes. Estas capacidades se han usado y abusado, creándose potenciales riesgos. Ahora bien, comparado al viejo modelo estatista, se ha ganado en eficiencia y cumplimiento, ha mejorado el mercado de capitales, pero se ha perdido en cobertura, ha resultado no solo demasiado caro y desigual (funciona bien como pensión para los estratos altos solamente) y, además, es incestuoso y endogámico en las relaciones que generan sus inversiones.

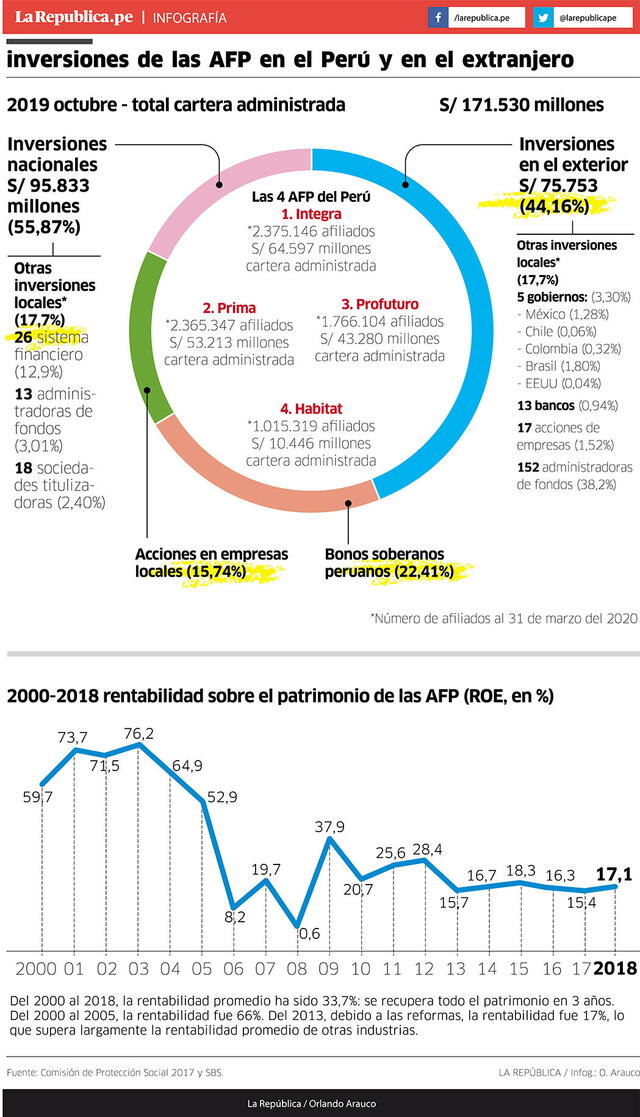

Estos riesgos y problemas, cada vez más acentuados, se deben no tanto al poder que deviene de manejar 170,000 millones de soles de las Cuatro Hermanas (Prima, Profuturo, Integra y Habitat) y poder invertirlos sino a la falta de una debida regulación del Estado. Identificamos varias áreas problemáticas donde se nota el poder de las Cuatro AFP.

El sistema se ha ido concentrando desde su creación. Empezaron con 8, ahora es un oligopolio de 4 empresas que manejan las pensiones de los peruanos del sector formal. La concentración da lugar a menor competencia y costos innecesariamente altos (comisiones). Cierto, ocurrieron algunos cambios. Antes (cuando cobraban supercomisiones de 1.8% a 2%) ganaron más; hoy existe una subasta, pero se aferran al sistema porque sigue siendo considerablemente rentables, rentabilidad que les da grandes poderes frente a los dos actores más importantes de la sociedad peruana: el Estado y los grupos de poder económico. También sea autorizaron retiros parciales para compra de casas (que se van a incrementar si se aprueba la ley); aunque ese dinero igual vuelve al sistema financiero que en gran parte las AFP controlan.

Frente al Estado, tienen un “poder estructural” como principales compradores del Bonos del Tesoro, factor que aumenta la dependencia del Estado sobre el capital. En relación a sus propios grupos de poder (Romero, Sura, Habitat y Scotiabank, que son diversificados), y frente al resto de grandes inversionistas que cotizan en bolsa, su poder es también enorme. En realidad, la Bolsa de Valores de Lima (y la economía del país) es fuertemente dependiente de las AFP por el poder de compra y de venta que tienen como principales compradores de acciones, bonos corporativos y CD.

Dada la permisividad del Estado peruano y la debilidad regulatoria, tienen la libertad de comprar acciones en empresas de su propio grupo, según ha demostrado un informe de Elizabeth Salazar de Ojo Público (1). Prima (Romero), por ejemplo, invierte en empresas de su grupo: compraron acciones y bonos por casi S/ 1,600 millones en BCP, Mibanco, Credicorp y Pacífico. Ahora se entiende por qué “donaron” US$ 3.65 millones a Keiko Fujimori. Había que “defender el modelo” de capitalismo permisivo que les resulta muy conveniente. Las AFP controladas por el grupo Sura de Colombia y Habitat de Chile también direccionan sus inversiones hacia sus empresas.

Este sistema endogámico, permisivo y mal regulado aumenta los riesgos porque limita la diversificación, dificultando compensar altas y bajas cotizaciones al concentrarse las inversiones. Las Cuatro Hermanas también concentran sus inversiones en las empresas más rentables de los principales grupos de poder económico: Rodríguez Pastor (Interbank), Romero (Credicorp, Alicorp), Brescia (BBVA, Minsur), Ferreyroscorp (Ferreyros), Hochschild (Cementos Pacasmayo), Rizo Patrón (Cementos Lima) y Rodríguez (Gloria), para mencionar los más grandes. Han generado una trama de inversiones y directorios cruzados. Las persistentes inversiones en las grandes empresas y grupos les permite tener presencia en el directorio y, según el porcentaje que tenga, y las alianzas que armen, pueden decidir a quién se nombra CEO. Enorme poder. AFP Integra tiene cerca de S/ 1,500 millones en Alicorp y Profuturo otros S/ 4,700 millones (ídem). Véase el caso de Graña y Montero.

Finalmente, estas 4 AFP mueven con considerable libertad los S/ 170,000 millones de los pensionistas (a octubre 2019), pero no les dan ninguna oportunidad de representación a quienes les dan el dinero. Como dice el informe final de la Comisión de Protección Social creada por PPK el 2017 (ahora olvidado), “no representan a la demanda” (2).

En suma, en más de 30 años han tenido avances y retrocesos, siendo más frecuentes los últimos a medida que nos acercamos al presente, pero el resultado en términos de poder estructural es enorme, habiéndose convertido en el núcleo dominante de la economía peruana. Es un sistema oligopólico, rentista, poco diversificado, reforzador de desigualdades sociales y con propensión al riesgo endogámico, excesivamente influyente en la propia clase empresarial y el Estado. Un problema. No extraña que sean tan impopulares, situación que ha aprovechado el Congreso para proponer retiros masivos, poniendo a Vizcarra en un dilema.

La ley del retiro del 25% de las AFP

El Congreso ha aprobado una ley que dice que los 6.5 millones de afiliados de las AFP pueden retirar el 25% de su cuenta individual de capitalización (CIC) hasta un tope de tres UIT, es decir S/ 12,900. Esta ley está ya en el Ejecutivo, que ha dicho que lo mejor es debatir una reforma integral del sistema de pensiones. El Congreso ha dicho que se tiene que aprobar ya, y si Vizcarra no la firma, la aprobarán por insistencia.

El 25% de los fondos de las AFP, que hoy está en S/ 160,000 millones, equivalen a S/ 40,000 millones. Pero los retiros van a ser menores debido al tope de S/ 12,900 y, también, al hecho de que la gran mayoría de afiliados no tiene los ahorros suficientes en su CIC para llegar al tope.

De acuerdo a cálculos realizados por nosotros, el retiro ascendería a S/ 27,500 millones (3.6% del PBI 2019). ¿Por qué? Porque los únicos que pueden retirar el tope son el 12% de los afiliados, que tiene más de S/ 51,600 en su CIC (51600 x 25% = 12900). Los que van a retirar menos son el 70% de los afiliados, cuyas CIC oscilan entre 2,000 y 18,000 soles. El 18% restante de los afiliados tiene CIC entre 18,000 y 51,000 soles.

No adicionamos los retiros de S/ 2,000 de fondos de las AFP ordenados por el Ejecutivo con los DU 034 y 038, que ascenderían a S/ 5,000 o 7,000 millones, porque se descontarían del 25% de la Ley (2da. Disposición Complementaria).

¿De donde vendrían los S/ 27,500 millones? Según gerentes de las AFP, “evitarían vender parte de sus posiciones en la BVL, pues ello implicaría un desplome en el precio de los activos que cotizan en la plaza local, dada su poca liquidez. Se priorizarán la liquidación de sus inversiones en el extranjero con el fin de evitar una salida masiva de capitales desde activos peruanos” (Semana Económica, 12/04/2020).

Ciertamente, el 45% del total de las inversiones de las AFP están en el extranjero (ver gráfico). En el extranjero esas inversiones son una parte ínfima, debido al enorme tamaño de esos mercados. No habría afectación allí.

¿Dónde están las mayores inversiones? De lejos en las administradoras de fondos (ver gráfico), que son inversionistas institucionales como BlackRock, The Vanguard Group, Schroder (todas de EEUU) y Ashmore Investment (Reino Unido). Hay también inversiones en bonos de Brasil y de México, que habría que vender ya.

La llegada de los dólares que se convertirán en S/ 27,500 millones aumentarán las reservas internacionales y reducirán el precio del dólar. También impulsarán la reactivación de la economía aumentando la demanda interna y, por tanto, la recaudación tributaria, sobre todo del IGV.

Pero, sobre todo, es otro fuerte golpe a las AFP. Si ya antes no era posible obtener una pensión mínimamente decorosa para la mayoría, menos la hay ahora que la CIC se reduce en 25%. Es por ello indispensable la reforma integral del sistema de pensiones. Mientras eso no se haga, las AFP seguirán cobrando sus comisiones y manteniendo su alta rentabilidad (ver gráfico). La gran pregunta es: ¿qué decidirá el gobierno el 29 de abril?

Alternativas de reforma

Si bien las AFP han fallado, es indispensable contar con un sistema de pensiones que permita el sostén de las personas después de los 65 años, en sus años más difíciles. En EEUU, el “Social Security” es un sistema de pensiones obligatorio, financiado por los aportantes. Lo mismo sucede en el Reino Unido y en Francia, donde una porción es aportada por los empleadores.

PUEDES VER AFP: Afiliados que no aportaron en febrero podrán solicitar desde hoy retiro de hasta 2.000 soles

En el Perú la reforma integral se discute hace muchos años. En el 2004 el Banco Mundial presentó un plan con varios pilares, entre ellos el primer pilar de pensión universal. Hace un año, el FMI también planteó la pensión universal y otros pilares. En el 2017, bajo Kuczynski, se creó la Comisión de Protección Social (2), con RM del MEF para elaborar propuestas para la reforma de las pensiones, el Sistema de Salud y un seguro de desempleo.

La CPS planteó una pensión mínima universal y también un pilar con cuentas individuales. Además, una sola entidad centralizadora haría el trabajo administrativo para así bajar las comisiones, de 0.94% que hoy cobran las AFP a solo 0.6%. El costo total de este nuevo sistema sería de 0.7% del PBI hasta el 2062.

PUEDES VER Definen proceso para nuevo grupo que solicite retiro de 2 mil soles de su fondo de pensiones

¿Quién se opuso? Las AFP que hoy cobran las comisiones porque ahora las cobraría la entidad centralizadora. Y, también, quienes solo se preocupan del “costo fiscal”, o sea, a la mayoría de “técnicos” del MEF.

La propuesta de la CPS, y otras que surjan en la reforma ya propuesta por el presidente Vizcarra, deben ser los insumos de la reforma. Lo importante es comenzar a andar, ya, ese camino de reducción de las desigualdades y desandar el andamiaje de poder económico actual de las AFP. Toda una tarea por delante que no será fácil dado el poder y las influencias de las AFP. Al menos, iniciamos un proceso.

1