Refinería es rentable, por Humberto Campodónico

“Talara no es, para nada, un elefante blanco. Fitch y Arthur D. Little dixit. Pero Petroperú sí ha necesitado apoyo financiero del Estado en el 2022 debido a varias razones”.

“La finalización de la refinería de Talara reducirá drásticamente la inversión de capital de la compañía después de 2023 y aumentará la eficiencia operativa. De su lado, los predecibles aumentos de los márgenes de ganancia de la refinería debieran traducirse en márgenes de ingresos más sólidos durante el horizonte de nuestra calificación de la empresa” (1).

Eso dijo en abril la calificadora Fitch. Hace poco, la consultora Arthur D. Little le ha dicho a Petroperú que el flujo de caja es US$470 millones anuales promedio en los próximos 15 años, cifra que incluye sus propios estimados. Eso cubre el servicio de la deuda actual de US$350 millones anuales.

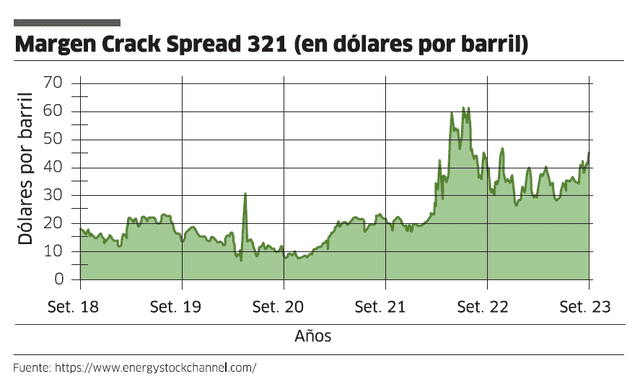

La mejoría económica y financiera ya comenzó, pues Talara ya está llegando al 100% de 95.000 barriles diarios de combustibles limpios. No solo eso. Hasta antes de la invasión de Rusia a Ucrania, los márgenes de refino eran de US$10 a 12 por barril y con esa data se calcularon los flujos. Hoy ese margen supera los US$40 por barril (ver gráfico), lo que triplica la rentabilidad inicialmente esperada.

PUEDES VER: Especulación se suma a escasez del GLP

Si se importa combustible (ya refinado, por definición), el precio ya incorpora ese margen. O sea, es combustible caro. Eso va a cambiar con Talara, porque se importará (en parte) petróleo crudo, cuyo costo es menor y la balanza comercial mejorará. Y el margen no se lo apropiará una refinería del extranjero, sino Petroperú.

Ya que estamos acá, el hecho de que Perú solo produzca 40.000 barriles diarios (bd) de petróleo, para un consumo de 250.000 bd, no quiere decir que, por eso, no debió haberse construido Talara. Si eso fuera así, entonces Chile, que apenas produce 10.000 bd, no debería tener refinerías. Pero tiene dos, con capacidad de 247.000 bd, de propiedad de la estatal ENAP (no hay refinerías privadas en Chile).

Igual sucede con Francia, Alemania, Corea del Sur, Japón, España, entre otros. No solo por balanza comercial, sino porque se garantiza la seguridad nacional y energética, la transferencia de tecnología y valor agregado industrial (sí, industrial).

Talara no es, para nada, un elefante blanco. Fitch y Arthur D. Little dixit. Pero Petroperú sí ha necesitado apoyo financiero del Estado en el 2022, debido a varias razones. La primera fue el daño a la gobernanza corporativa causada por la designación del primer directorio por el Gobierno de Castillo, lo que llevó al cierre de las líneas de crédito de los bancos. No solo hubo pérdida reputacional por la compra del biodiesel, sino que la empresa perdió el grado de inversión en marzo del 2022 porque no se consiguió que Price Waterhouse Coopers auditara los estados financieros de Petroperú del 2021. Uno de los problemas: la falta de meritocracia en la elección de los directores.

Pero no lo perdió por iliquidez. En marzo del 2022, Standard and Poor’s mantuvo el nivel de su evaluación de liquidez porque “aún” era “muy temprano para considerar que la liquidez retrocede a la posición de ‘débil’” (2). Menos de un mes después comienza la crisis de iliquidez y S&P vuelve a rebajar la calificación. ¿Por qué? Porque a la crisis de buen gobierno corporativo se sumó el alza de precios por Rusia/Ucrania y la no operatividad aún de la refinería de Talara, entre otros factores de corto plazo.

Pero ellos ya están superados, si bien aún no se puede saber si la empresa requerirá un último apoyo del Gobierno. Esperamos que no. Lo que se viene ahora es el análisis de largo plazo. Primero, por qué se llegó a esta situación. Respuesta: porque la descuartizaron para privatizarla (el producto de esas ventas se fue al Tesoro, no a Petroperú). O sea, la descapitalizaron: “competía” con un brazo y una pierna menos.

Segundo, cuáles son las políticas que permiten fortalecerla, dentro de las cuales tiene un rol prioritario la vuelta a la integración vertical con los lotes de Talara que aumentarán su flujo de caja, y por tanto, las rentas de la refinería, pero a lo que se oponen quienes quieren apropiarse de negocios en marcha con reservas probadas del Estado, sin asumir riesgo alguno, despojando a Petroperú mientras invocan la Constitución de Fujimori y su ley 26221 de 1993. En una palabra, los privatizadores de siempre.

¿Hasta cuándo? Se necesitan consensos de largo plazo. Volveremos sobre esos temas.

1 Informe Fitch, marzo 2022, rb.gy/on5k8

2 Informe S&P, marzo 2022, rb.gy/t9z6j