Cifras creíbles, por Humberto Campodónico

“Como el servicio de la deuda anual de Petroperú por la inversión en Talara actualmente es de US$350 millones, queda claro que el Ebitda permite su pago”.

La credibilidad en los estados financieros (EEFF) de una empresa es crucial para su cabal desempeño. Esas actividades las realizan reconocidas sociedades auditoras de nivel mundial. Las cuatro grandes son KPMG, Ernst and Young (EY), Price Waterhouse Coopers (PwC) y Deloitte.

Esta labor es apoyada por los Gobiernos y superintendencias de mercados de valores, pues garantiza que los dineros van a empresas que “han pasado el examen” de un desempeño económico y financiero transparente. Y en esas cifras se basan las calificadoras de riesgo: Fitch, Standard and Poor´s y Moody´s.

Los (EEFF) del 2020 de La Pampilla de Repsol fueron auditados por PwC, que también ese año (y otros años) auditó los EEFF de Petroperú. Cuando las empresas que tienen relaciones con los mercados financieros internacionales, como Petroperú y Repsol, no tienen EEFF auditados se convierten en parias: es como no tener DNI. Y se exponen a múltiples sanciones por parte de los inversionistas, pues no contar con ellos es considerado falta grave y puede llevar a la exigencia de que haya un pago inmediato de la misma. Eso casi le sucede a Petroperú en 2022 cuando se rompieron las relaciones con PwC, pero el problema fue superado.

Con EEFF auditados no se duda, por ejemplo, que la utilidad neta de Repsol en el 2019 y el 2020 fue negativa: US$ -167 y US$ -62 millones, según PwC. Petroperú tuvo utilidad neta de US$ 171 millones y una pérdida de US$ -67 millones en 2019 y 2020, también según PwC.

Aparte, el BCR publica el resultado económico anual de las empresas públicas, que consta de los ingresos, los egresos y los gastos de capital. Estos últimos son las inversiones del año y llevan signo negativo. Obviamente si una empresa invierte sumas importantes, el resultado económico va a ser negativo. Pero esas inversiones son financiadas con deuda, la misma que se paga en plazos largos, digamos 10 a 15 años.

Por tanto, el signo negativo no puede equipararse a pérdidas para la empresa. Si así fuera, es como decir: no inviertas. Si ese criterio se aplicara a la inversión de las empresas privadas, el resultado sería que estas (que van a rendir sus frutos más adelante) también serían consideradas como pérdidas del año en que se ejecutan.

Existen otros indicadores que se obtienen de los EEFF. Uno de ellos es el Ebitda que otorga una imagen fiel de lo que la empresa está ganando o perdiendo en el núcleo del negocio. Dice el Banco Santander: “A pesar que no forma parte del estado de resultados de las compañías, el Ebitda es una ratio que permite saber de manera rápida y sencilla si tu negocio es rentable o no”.

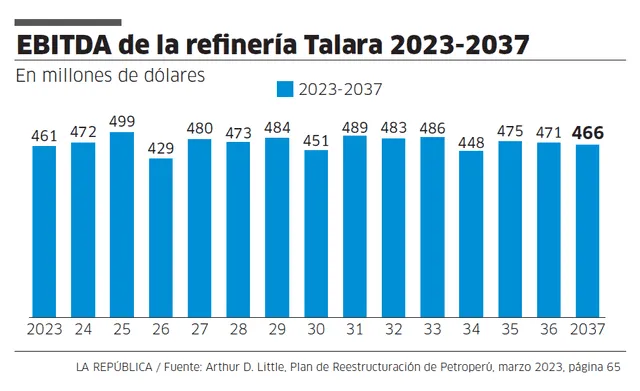

El Ebitda de la refinería de Talara fue positivo desde el 2014 (1). En el 2023 la consultora Arthur D. Little (ADL), encargada del plan de reestructuración de Petroperú, proyectó el Ebitda para los próximos 15 años, del 2023 al 2037 (ver gráfico), el mismo que siempre es positivo, con un promedio anual de US$ 471 millones. Como el servicio de la deuda anual de Petroperú por la inversión en Talara actualmente es de US$ 350 millones, queda claro que el Ebitda permite su pago.

Hay que remarcar que el cálculo de ADL incluye variantes que, en su criterio, permiten reflejar mejor el desempeño de la refinería en el largo plazo. No es un testimonio de parte sino un cálculo independiente. Lo mismo dicen las calificadoras de riesgo Fitch y Standard and Poor’s. Otrosí: el Ebitda de los lotes de Talara (que es independiente del de la refinería) es también positivo (cerca de US$200 millones anuales), lo que garantiza la viabilidad de la empresa.

Con la refinería en marcha (hay que señalar que su demora, entre otros factores, influyó en la iliquidez de la empresa y la necesidad de aporte de capital por el Estado lo que, ojalá, ya se haya superado) y con lotes petroleros, hay que acelerar el Buen Gobierno Corporativo, incluyendo la elección transparente del Directorio y la participación del capital privado en el accionariado de la empresa con un tope del 20%, como en Colombia. Volveremos sobre el tema.

1) El Ebitda fue de US$114, 319, 377, 343, 168, 395, 131 y 282 millones del 2014 al 2021, respectivamente. En el 2022 fue negativo en US$ -104 millones.