Empresas eluden impuestos en Perú: ¿Cómo lo hacen? [Infografía]

Conoce a detalle los principales métodos a los que recurren las empresas para “beneficiarse” de una reducción de pago de impuestos y que le quitan al Estado la posibilidad de recaudar casi 16 mil millones de soles más al año.

- BCR pone en circulación billete de 200 soles con innovador sistema de seguridad para evitar falsificaciones

- El museo más grande del Perú lleva más de un año cerrado, pese a inversión de S/ 500 millones

Los vacíos legales en materia tributaria le siguen costando recursos al Perú y son aprovechadas por las grandes empresas que, usando diferentes esquemas de operaciones o transacciones de activos, evitan o reducen el pago de impuestos. Estas prácticas que colindan con la ilegalidad, se denominan elusión.

Según datos compartidos por la Sunat, al año, Perú deja de recaudar cerca de 15.900 millones de soles por elusión tributaria. “Esa cifra podría significar 9% de crecimiento de la recaudación si logramos erradicar ese concepto”, explicó hace unos días Palmer de la Cruz Pineda, intendente nacional de Estrategias y Riesgos del ente recaudador.

TE RECOMENDAMOS

QUE NO SE TE OLVIDE con CARLOS CORNEJO | PROGRAMA del 04/03/26 | La República - LR+

PUEDES VER: Negociación colectiva: Trabajadores municipales solicitaron ante el MEF derogatoria de decretos

Frente a ello, la entidad recaudadora ha identificado los primeros cinco esquemas a la que recurren las compañías nacionales y transnacionales que operan en el país para “beneficiarse” con una reducción de carga tributaria. ¿Cómo lo hacen?

PUEDES VER: Revisa los candidatos y sus planes de gobierno

Dos de los cinco esquemas identificados - y que además han sido informados a los gremios empresariales por Sunat - serían en su mayoría aplicadas por empresas nacionales. En tanto el resto, por empresas domiciliadas en otros países.

A detalle

Los casos descritos tendrían potencial de ser prácticas de elusión, para comprobarse deberán cumplirse mínimamente dos supuestos: que el hecho (operación) no tenga sustancia económica (ganancias, utilidades) y que ese hecho genere una menor recaudación o carga fiscal.

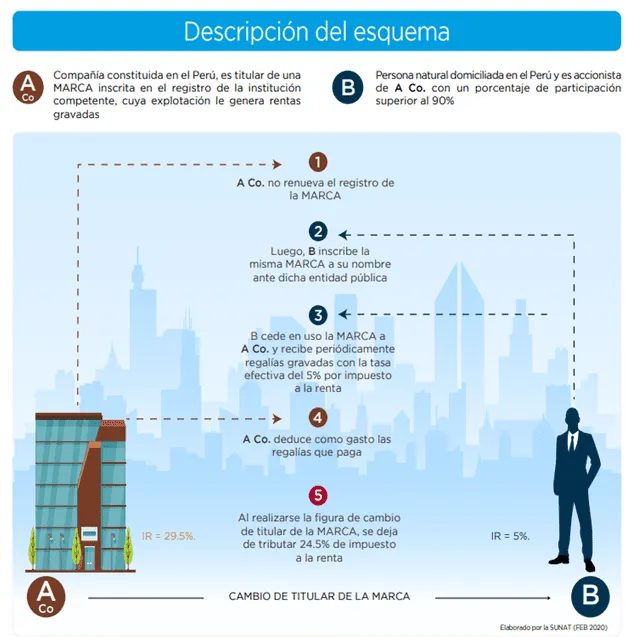

1. Deducción de regalías por cesión en uso de marca: Imagínese que usted (persona natural) es accionista mayoritario de una empresa que tiene una marca que está registrada. Dicha empresa “decide” no renovar el registro de la marca, por lo que usted va y la registra y le cobra una regalía por su uso. De este modo la empresa (de la cual usted es accionista) tiene gasto deducible por el pago de las regalías en cuestión, mientras que el titular de la marca -usted- obtiene rentas gravadas con una tasa del Impuesto a la Renta (IR) de solo 5% y ya no del 30% si hubiera sido la empresa.

Esquema 1

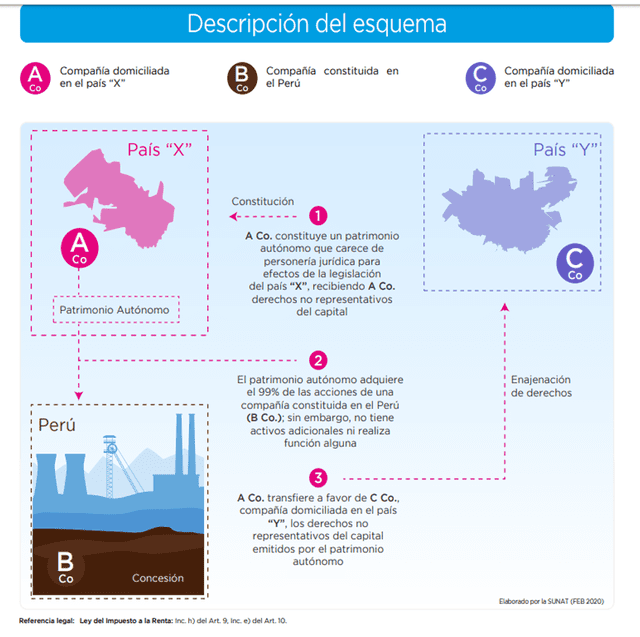

2. Enajenación de compañía peruana a través de un patrimonio autónomo: Implica la compra de acciones emitidas por una sociedad peruana por un patrimonio autónomo constituido en el exterior exclusivamente para estos efectos. En este esquema, la transferencia de los derechos sobre el patrimonio autónomo para transferir indirectamente las acciones de la empresa peruana no gatillaría el pago del IR, es decir, no pagarán el 30% del IR (tomado de Club de Contadores)

Esquema 2

3. Redomicilio de una empresa para uso de Convenio para Evitar la Doble Imposición (CDI): Consiste en la redomiciliación de una empresa extranjera propietaria de acciones emitidas por una sociedad peruana, a un país con el que el Perú tenga en vigencia un CDI. Dicha redomiciliación tiene como finalidad evitar el pago del IR en nuestro país por la venta de sus acciones en la sociedad peruana en aplicación de los beneficios concedidos por el CDI. Además, evitaría pagar impuestos en el nuevo país donde se redomicilió por el beneficio que le otorga dicho Estado al ser nuevo operador (tomado de Club de Contadores)

4. Cesión de marcas y capitalización de créditos: Implica la cesión de las marcas explotadas por una empresa peruana a favor de una entidad no domiciliada. Dicha entidad, que explota las marcas y cobra la retribución correspondiente, posteriormente realiza préstamos a la empresa peruana en cuestión, los cuales son repagados vía capitalización de la deuda. Mediante este esquema se ha logrado evitar el pago del IR en el Perú por la explotación de las marcas, sin que la empresa local hubiera dejado de percibir los beneficios económicos de aquella. (tomado de Club de Contadores)

5. Contrato de gerenciamiento: Se trata cuando una empresa (A) traslada la planilla de gerencia a un segunda empresa (B) y ésta presta los servicios de dichos gerentes a la empresa A, usando el mismo edificio y equipos. El beneficio para la empresa A es que ya no pagará nuevos salarios y que B tampoco pagará impuestos pues era una empresa que sólo registraba pérdidas.