Las libertades y candados de la reforma previsional del Ejecutivo

Reforma previsional. Aquellos aportantes que no logren financiar su pensión podrán pasar a la ONP para recibir el apoyo estatal. Gobierno busca prohibir el retiro del 95,5% de los fondos a los nuevos inscritos al sistema. Se busca tener pensiones de entre S/300 a S/1.000 desde el 2024 y romper el oligopolio que hay en el esquema privado, lo que incluye a más jugadores.

- SBS propone facilitar el acceso a fondos para familiares de afiliados fallecidos

- Crisis de gas natural: Osinergmin autoriza ingreso de cisternas extranjeras e importación directa de GLP

Se movió una de las principales fichas del debate para la inexorable reforma del sistema de pensiones. El proyecto de ley del Poder Ejecutivo —craneado por el Ministerio de Economía y Finanzas (MEF)— mantiene algunos criterios del modelo actual como las tasas de aportes de hasta el 13% para un trabajador —y no involucra al empleador, como buscaba la Comisión de Trabajo de la legislatura pasada—, pero también abre las puertas para los independientes en aras de la formalización económica. A partir de una “identidad previsional” y mayor competencia para las AFP, la carta del MEF inicia su travesía por el Congreso.

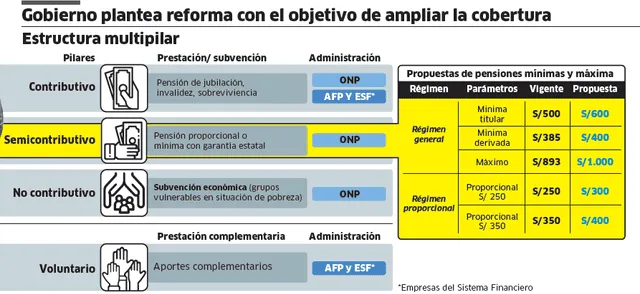

1. Pilares para universalizar la pensión

Son cuatro pilares que articulan el modelo privado y público. Se busca mitigar el principal problema que afecta al modelo previsional peruano: la falta de cobertura, según el exdirector del BCRP Elmer Cuba.

TE RECOMENDAMOS

DÍA DE LA MUJER: ¿EL ESTADO LAS HA IGNORADO? | QUE NO SE TE OLVIDE CON CARLOS CORNEJO

PUEDES VER: Revisa los candidatos y sus planes de gobierno

En el pilar no contributivo se ayudará económicamente a los grupos vulnerables y en situación de pobreza; en el contributivo a los trabajadores, tanto para su jubilación como en caso de invalidez, y en el semicontributivo, se fija una pensión proporcional a los aportes de los independientes o con una garantía mínima del Estado. En los tres ejes, la ONP tomará partido y apenas en el contributivo los usuarios podrán elegir entre la administradora nacional o una AFP o entidad financiera. En el pilar voluntario, se depositarán los aportes complementarios para nutrir el monto de la jubilación vía AFP o banco.

PUEDES VER: Reforma del sistema de pensiones: Ejecutivo prohíbe el retiro de 95,5% a los nuevos afiliados

Debate. Proyecto del Ejecutivo será analizado por las comisiones de Economía y Trabajo del Congreso. Foto: difusión

2. Afiliación obligatoria desde los 18 años

En pro de garantizar una vejez en mejores condiciones, se creará “una identidad previsional desde los 18 años”, según Andrés Zacarías, director general de Mercados Financieros y Previsional Privado del MEF.Además, se cambia la normativa vigente y se eliminan las barreras para que los ciudadanos puedan elegir entre una administradora privada o la ONP para el manejo de sus aportes. Cabe mencionar que actualmente un afiliado no podía migrar de una AFP a ONP; y si quería salirse de la ONP, corría el riesgo de no recibir nada al no calificar para el bono de reconocimiento.

Finalmente, aquellos compatriotas indecisos serán derivados por defecto a la ONP y ya no a la AFP, siendo este otro cambio sustancial al modelo previsional.

3. Subirán las pensiones en enero del 2024

La propuesta contempla subir la pensión mínima en la ONP: de S/500 a S/600. La máxima alcanzaría los S/1.000. En ambos supuestos, el ciudadano debe llegar a los 20 años de aportes.

PUEDES VER: Reforma del sistema previsional: piden al Congreso evaluar proyecto del Ejecutivo escuchando a afiliados

También se elevarían las pensiones proporcionales para aquellos que no cumplan con las dos décadas de cotización. Los que han aportado entre 10 y menos de 15 años tendrán S/300. Actualmente, reciben S/250. En tanto, los que aportaron más de 15 y menos de 20 años ya no tendrían una retribución de S/350, sino de S/400.Los nuevos montos regirían desde el 2024.

Además, los afiliados de las AFP que no tengan fondos suficientes para financiar una pensión mínima podrán pasar a la ONP, en la que se les otorgará el beneficio de la garantía estatal para que accedan a una pensión proporcional o mínima. El gasto del Estado para otorgar pensiones a los actuales afiliados de las AFP sería de S/123.000 millones a lo largo de su implementación, según el MEF.

4. Candados al retiro del 95,5% de la AFP

La reforma gestada en el Ejecutivo pone fin al retiro del 95,5% de los fondos, aplicado actualmente para la jubilación anticipada para las personas de entre 50 y 55 años.

No obstante, la prohibición se aplicará solo para los nuevos afiliados del inexorable modelo previsional —a debatirse en el Congreso— y también para los actuales aportantes menores de 40 años.

Aquellos afiliados mayores de 40 años que quieran un retiro anticipado —REJA, popularmente conocido— serán evaluados por la Superintendencia de Banca, Seguros y AFP (SBS).

Por otro lado, se elevaría a 55 años la edad para la jubilación anticipada y la legal seguirá siendo de 65 años.

PUEDES VER: Afiliados de la ONP podrán migrar a la AFP sin perder sus aportes, propone el Poder Ejecutivo

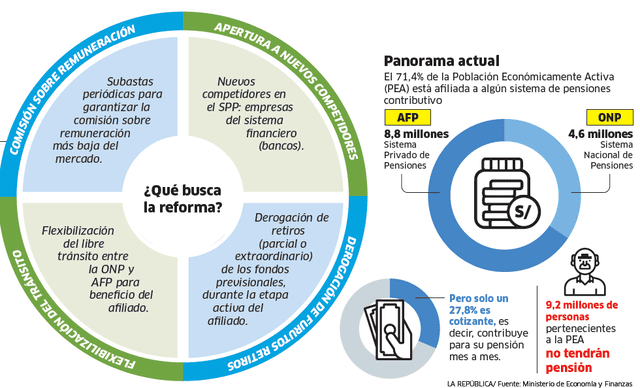

5. Aseguradoras y cajas entran a la competencia

En un mercado concentrado por las AFP se abren las puertas a que más entidades compitan y “darle mayor pluralidad al mercado”, mejorando así su eficiencia y funcionamiento, según el MEF.

Así, los bancos, cajas municipales, cajas rurales, bancos de inversión y empresas de seguros podrán administrar las pensiones “con el objetivo de reducir las comisiones” que se cargan al afiliado y suelen ser perjudiciales cuando la rentabilidad cae.

6. Deberás reponer fondos retirados para tu pensión

El Ejecutivo señala que los afiliados de las AFP que dispusieron de sus recursos en los seis retiros autorizados por la pandemia generarían “una situación de inequidad si no revierten este dinero al sistema” y quebrarían la premisa de “igual esfuerzo, igual beneficio”.

El MEF advierte que la consigna es proteger al afiliado, pero también mantener a flote el sistema, por lo cual, pese a usar el tesoro público para cubrir lo que falte en una pensión, los afiliados que “en su etapa activa” retiraron recursos tienen que restituir “de alguna manera gradual los fondos”.

PUEDES VER: Aseguradoras entrarán al mercado de pensiones

7. Inclusión de trabajadores independientes

Respecto a los independientes dentro del sector público — como locadores o consultores—, aquellos en la ONP se les aplicará una tasa no menor al 13% sobre cada monto percibido, con una base máxima del 50% de la UIT vigente al momento de pago; y si están en el privado, una tasa del 10% más una prima de seguro y comisión. En líneas generales se están manteniendo las tasas fijadas actualmente para los dependientes.

“Los independientes, progresivamente, van a tener que empezar a cotizar con un objetivo más grande: formalizar nuestra economía. En un primer momento empezarán a aportar solamente por media UIT. Si un independiente gana más que eso, no es que aportará por la totalidad, sino hasta por media UIT con la tasa del 10% o 13%, dependiendo del régimen”, añadió Andrés Zacarías del MEF.

8. ¿En qué casos puedo disponer de mis fondos?

Pese a los filtros para el retiro del 95,5% en la jubilación anticipada, se autoriza el retiro excepcional del 25% del fondo de una cuenta individual de la AFP para pagar la cuota inicial o amortizar un crédito hipotecario de un primer inmueble, siempre que sea un crédito de esta categoría dado por una entidad financiera o cooperativa de ahorro y crédito que solo opera con sus socios, no capta recursos del público u opera con terceros.

Sumado a aquellos afiliados que, en caso de enfermedad terminal o diagnóstico de cáncer que reduzca su expectativa de vida, podrían liberar hasta el 50% de sus aportes.

9. Incentivos tributarios

Como se mencionó anteriormente, se dispondrán de recursos del tesoro público para complementar una pensión, aunque también se incentivará a cualquiera en el sistema mediante instrumentos tributarios y aportes directos que en el reglamento se precisarán y definirá los criterios.

PUEDES VER: Retiro AFP 2023: ministro de Economía consideró el desembolso como "una medida populista"

La afiliación automática es insuficiente

Enfoque. Noelia Bernal, economista

En términos generales, me parece buena la iniciativa y proactividad del Ejecutivo de haber logrado una propuesta de reforma del sistema de pensiones. Sin embargo, creo que hay un error en la composición de la comisión que elabora este documento y que se refleja en el resultado, ya que cada uno de ellos (MEF, SBS, MTPE, BCRP) están defendiendo sus fueros, el statu quo.

Se habla de abrir el mercado a nuevos competidores, pero no sé qué tanto sirva si la masa laboral de trabajadores formales es muy limitada. Recordemos que el sistema comenzó en los noventa con seis u ocho AFP y hemos terminado solo con cuatro. Entonces tendremos más privados y la ONP, y encima te puedes trasladar de un lado a otro. Ahí creo que han hecho una mala copia del sistema colombiano, que tiene muchos problemas por esos traslados.

Por otro lado, subsidiar las pensiones mínimas para afiliados de las AFP, como se plantea, es carísimo. Me llama la atención que el MEF apruebe una medida tan costosa –que en valor presente es entre 11 y 13 puntos del PBI– y que sea muy austero para ampliar la cobertura de Pensión 65. Es contradictorio.

Afiliar a los peruanos a partir de los 18 años me parece una muy buena medida, pero es insuficiente si no te aseguras que se concreten los aportes. Tampoco se sabe qué pasará con lo trabajadores de las mypes.

Entonces, lo que vemos es que el esfuerzo fiscal de la propuesta es enfocarse en quienes ya son parte del sistema cuando debería ser al contrario.