¿Cuál reforma de pensiones?, por Humberto Campodónico

“En verdad, ya no hay un sistema de pensiones. Hay un régimen de ahorro forzoso hasta los 65 años. Nada más. Y eso se va a acabar pues va a ser abolido por el Congreso”.

Una de las principales razones por las cuales es necesaria la reforma del sistema privado de pensiones tiene que ver con el hecho de que la pensión que reciben la mayoría personas que se jubilan en una AFP a los 65 años es magra. El Banco Interamericano de Desarrollo (BID) da el siguiente ejemplo: un afiliado que gana 2.500 soles mensuales obtendría una pensión de 465 soles mensuales en el momento de su jubilación, habiendo aportado durante el 50% de su vida laboral.

Así, la tasa de reemplazo (TR) es 18,6% (465/2500), o sea, una pensión magra. Dice el FMI en un documento de análisis sobre las pensiones en el Perú que la tasa de reemplazo para los trabajadores de bajos ingresos y con baja densidad de aportes (o sea, no se ha aportado todos los años, lo que es común) se sitúa por debajo del 20%. Dicha TR sube hasta el 40% para los aportantes que tienen ingresos altos. Esa tasa está un poco mejor, pero está aún lejos del 60 a 70% de aquella que caracteriza a los países industrializados.

Por eso, la gran mayoría de los que se jubilan a los 65 años optan por retirar el 95,5% de su Cuenta Individual de Capitalización (CIC), lo que fue aprobado por la Ley 30478 del 2016. Resultado: hasta diciembre del 2021, de un total de 430.424 jubilados, el 98,3% retiró el total de su fondo y solo el 1,7% restante asignó una parte (1,4%) o la totalidad de su fondo para financiar una pensión (0,3%) (proyecto del Poder Ejecutivo). Si tomamos en cuenta que desde la pandemia del 2020 ha habido varios retiros de fondos de las AFP (los últimos, impulsados por el Congreso), el monto de la CIC a los 65 años va a disminuir aún más.

En verdad, ya no hay un sistema de pensiones. Hay un régimen de ahorro forzoso hasta los 65 años. Nada más. Y eso se va a acabar pues va a ser abolido por el Congreso.

Hay problemas. Uno, el sistema de pensiones, público y privado, solo llega al 20% de la población. Claro. El 74% de la PEA es informal: por definición no está afiliado a ningún sistema. Otrosí: con el aporte del 10% del salario a la AFP, no se puede llegar a una pensión digna. La rentabilidad “no da”. Eso se vio primero en Chile, donde se inventaron las AFP diez años antes que Perú, que las copió. Un tema adicional: la pensión mínima de la ONP aumentaría de 500 a 600 soles mensuales. Si el monto de la pensión de la AFP no llega a ese monto (y en gran parte es así), el Estado “pone la diferencia” que el sistema AFP no puede poner. ¿Cuánto cuesta eso?

La pensión de consumo

Dice el proyecto de ley, en su artículo 29: Las personas mayores de 18 años que no estén afiliadas al Sistema a la entrada en vigor de la presente ley se afilian obligatoriamente al SNP o SPP. De no manifestar su voluntad, son afiliados al SPP”. De aquí se concluye que todos los peruanos van a estar dentro de un sistema de pensiones; y que, casi todos, seguramente entrarán a las AFP. Larga vida a las AFP.

Como el 73% de la PEA es informal y no aporta, el PL establece que habrá una pensión por consumo, que es considerado como un aporte complementario “de naturaleza previsional”. Se agrega que estará a cargo de las AFP, quienes “podrán cobrar una comisión por dicha administración”.

Veamos cómo funciona. El 1% del valor de los consumos de los afiliados van a una cuenta individual de capitalización (CIC), gestionada por la AFP o similar. El tope anual de los consumos no será mayor a las 8 UIT, lo que equivale a 41.200 soles en el 2024. Por lo tanto, el aporte anual a la CIC alcanzará un máximo de 412 soles anuales.

Para consumir 41.200 soles hay que ganar 3.500 soles mensuales (x 12 = 42.000). Y que el total de los 41.200 sea consumido en establecimientos formales. ¿Será? Por otro lado, el sueldo promedio en Lima metropolitana es 1.700 soles mensuales, o sea que está lejos del tope de 41.200.

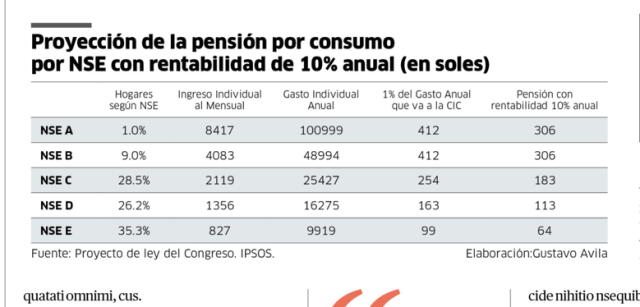

Sigamos. Los 412 soles anuales que van a la pensión de consumo solo pueden ser alcanzados por los niveles socioeconómicos (NSE) A y B. Los NSE llegan a 254, 163 y 99 soles anuales (repetimos, anuales).

El economista Gustavo Ávila ha hecho el siguiente ejercicio: supone que uno compra por 40 años y que el fondo acumulado gana una rentabilidad anual del 10% (monto muy optimista). Ingresando los montos en la calculadora que ofrecen las AFP se obtiene que una persona con ingresos altos obtiene una pensión proyectada de 306 soles, mientras que una persona que gana sueldo mínimo (S/ 1,025) obtendría S/64 de pensión mensual.

En la última columna del cuadro se aprecian las pensiones por consumo. Tengamos en cuenta que quienes tienen empleo formal tendrán aportes mayores y, por lo tanto, mayores pensiones. Los que recibirán pensiones de 99 soles serán los que ganan poco y consumen poco, sobre todo, los informales.

Agreguemos que el monto total anual de la “pensión por consumo” llegaría a S/1.800 millones (que el fisco ya no recaudará) y por lo cual las AFP cobrarían comisiones por 30 millones de soles adicionales.

Las consecuencias

Los hogares más pobres realizan la mayor parte de sus compras en comercios informales. Hacer depender la pensión del gasto (ya irrisorio) mantiene o acentúa las desigualdades del ingreso. Además, los estratos altos ya tienen asegurada su pensión.

El gasto del quintil más rico (NSE A, 100.999, ver gráfico) da cuenta de más de la mitad del gasto de consumo de los demás NSE (B, C, D y E). El “rendimiento” de la formalización de los informales o los evasores del gasto de los estratos altos sería un eficaz mecanismo de redistribución del ingreso. Otros países (OCDE) logran una importante reducción de la desigualdad mediante el gasto social y un aumento de los ingresos tributarios, que en Perú están entre los más bajos de la región.

Esta “reforma” (impulsada por el fujimorismo) ha excluido, de facto, a todos los peruanos y peruanas informales pobres que, actualmente, tienen más de 65 años. Están fuera de todo. Se ha podido contemplar, por ejemplo, que Pensión 65 pase de ser un programa social a ser un ente previsional. Según el FMI (1), extender los 125 soles mensuales que hoy reciben los 810,000 beneficiarios de P65 a todos los mayores de esa edad costaría el 0.18% del PBI, adicional al presupuesto actual. No es para nada lo ideal pues los 125 soles no cubren no cubren el costo per cápita de la canasta alimentaria. Pero lo pongo como ejemplo pues toca el tema de fondo: la inclusión social.

Ese es el camino de la pensión universal no contributiva (PNC). Dice la FIAP (que agrupa a las AFPs de América Latina: “el número de países con pensiones con PNC aumentó de 6 a 15 del 2000 al 2017. Sin embargo, un 41% de la población mayor de 65 años no recibe ningún tipo de pensión. Para los países en estudio se desprenden las siguientes observaciones: Bolivia, México y Chile universalizaron las PNC. Costa Rica y Uruguay entregan PNC cercanas al 100% de la línea de la pobreza” (2). En el Perú eso equivaldría a 1,500 soles mensuales por hogar.

¿Reforma del sistema de pensiones? ¿Ustedes la ven? No está. El camino es todavía largo para una reforma integral del sistema de pensiones, público y privado.

1) FMI Working Paper# 19/49, 2019, Freudenberg y Toscani

2) Ver: https://www.fiapinternacional.org/notas-de-pensiones-no-66-analisis-y-evolucion-de-las-pensiones-no-contributivas-de-vejez-en-america-latina-noviembre-2022/