¿Por qué los CEO de los bancos más grandes odian las criptomonedas?, por Ragi Burhum

"La respuesta es simple, pero los detalles son más profundos de lo que aparentan. Las criptomonedas están poniendo en peligro fuentes de ingresos de los bancos más grandes del mundo, en sectores donde casi no tenían rivales".

En las últimas dos semanas Jamie Dimon, el CEO de JPMorgan Chase (el banco más grande de EEUU y 5to. en el mundo), ha estado calificando en todas sus entrevistas a Bitcoin como basura. En Davos, comparó a la criptomoneda como tener una “piedra, que no hace nada, como mascota”. En diciembre del año pasado, Dimon declaró al Congreso de EEUU: “Si yo fuese el gobierno, prohibiría [Bitcoin]”.

La ironía es que JPMorgan Chase procesa más de US$1.000 millones de transacciones en blockchain diariamente. Adicionalmente, en las mismas semanas de sus críticas, JPMorgan ha sido nombrado como uno de los socios del ETF de Bitcoin de Blackrock. En menos de un mes, Blackrock ha adquirido 49.652 Bitcoins (con un valor actual aproximado de US$2.091 millones).

La pregunta es obvia: ¿por qué el CEO de una entidad que está lucrando a través de muchas transacciones, y además adquiriendo tantas criptomonedas, odia esta nueva industria?

La respuesta es simple, pero los detalles son más profundos de lo que aparentan. Las criptomonedas están poniendo en peligro fuentes de ingresos de los bancos más grandes del mundo, en sectores donde casi no tenían rivales.

Todos sabemos que el banco guarda tu dinero, te paga un interés pequeño por hacerlo, mientras que utiliza ese dinero para invertirlo o prestarlo a otras personas/entidades para obtener un retorno mayor. En criptomonedas existen muchas modalidades donde se saca al banco de estas ecuaciones. Son ejemplos buenos, pero personalmente, pienso que algo aburridos. Utilicemos uno más entretenido.

HFT (high frequency trading, “negociación de alta frecuencia” en inglés) se trata de cambios de valores financieros (activos, opciones, etc.) netamente utilizando computadoras y algoritmos a alta velocidad. Para explicarlo, utilicemos un ejemplo práctico.

PUEDES VER: ¿Qué libros puede leer una IA?, por Ragi Burhum

Digamos que existe un stock “X” en el mercado de valores de Nueva York. En este ejemplo, existe mucha demanda de X y, por lo tanto, los precios cambian muchas veces en un segundo: oscilan entre US$100 y US$99,5.

A muchos kilómetros de distancia en Chicago, 1.149 km para ser exactos, existe otro mercado de valores, el Chicago Stock Exchange, que también comercializa ese stock X. En ese mercado el precio también oscila entre US$100 y US$99,5.

Si tengo una computadora que está monitoreando los precios en ambos mercados, puedo detectar los milisegundos donde el precio de compra en NY está en US$100 y el de venta en Chicago en US$99,5; compro el stock en Chicago, lo vendo en NY, todo en menos de un segundo, y gané 50 centavos de dólar por esa transacción. Puedo hacer este tipo de compra y venta continuamente y cada vez ganar centavos.

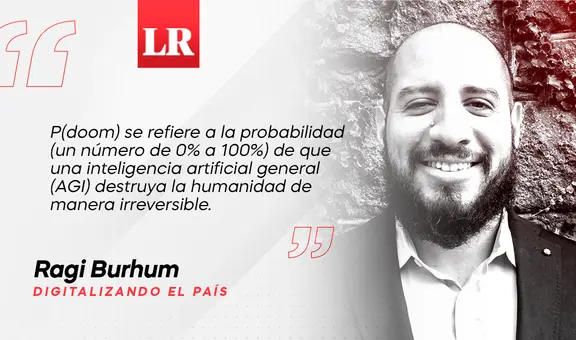

PUEDES VER: P(doom), por Ragi Burhum

Vale enfatizar un par de cosas. Es imposible que una persona haga ese intercambio manualmente, estamos hablando de compra y venta en menos de un segundo.

Adicionalmente, tenemos que entender que los mercados de valores son centralizados. El mercado de valores de NY tiene sus servidores en NY y el de Chicago en Chicago.

Esto crea una situación donde muy pocas empresas del mundo pueden competir. ¿Por qué? Bueno, necesitamos hablar de la velocidad de la luz.

La luz viaja a una velocidad alrededor de 299.792 km por segundo. Lo más cercano que tenemos para transmitir datos a esa velocidad son los cables de fibra óptica, que permiten transmitir una señal a 200.000 km por segundo. Significa que, si tuviera un cable de fibra óptica, recto, entre NY y Chicago, en el mejor de los casos, podría mandar una señal en 5,75 milisegundos. La realidad es que el cableado de redes no es así. Hay tantos cables, que ni las mismas empresas de telecomunicaciones saben cuántos tienen y por dónde van exactamente. Tan solo en un edificio puedes tener un cableado que sube y baja por error de un contratista. Por eso, la mejor transmisión que puedes tener entre Chicago y NY es de 21,284 milisegundos (4x más lento que lo óptimo). A este tiempo de transmisión tienes que agregarle el tiempo para que la señal pase por la red local, y la computadora en sí (la velocidad de la tarjeta de red, la memoria, el procesador, el sistema operativo, el programa que monitorea los precios, etc.).

PUEDES VER: AGI y el terremoto en Open AI, por Ragi Burhum

En HFT, el que hace la compra y venta más rápidamente gana. El resto pierde. No hay segundo puesto. Cada milisegundo cuenta. Estas son algunas de las cosas que una empresa en HFT hace para reducir su latencia:

- Pagar para poner el servidor en el mismo edificio que los servidores del mercado de valores (a veces en la oficina del costado). Un alquiler para un espacio de

servidores tradicionales cuesta US$400/mes, pero si está cerca a un mercado de valores vas a pagar miles/mes. - Como la computadora que se utiliza para monitorear los precios no va a ser utilizada para correr un navegador web, mirar YouTube, o entretenerse en juegos, hay componentes que no son necesarios. Las empresas de HFT contratan personal que crea hardware especializado que remueve esos componentes y los manda a producir a China. Estamos hablando de varios millones de dólares para rediseñar hardware, crear sistemas operativos propios, etc.

- El famoso libro Flash Boys cuenta la historia real de una empresa de HFT que construyó su propia red de cables de fibra óptica entre Chicago y New Jersey (1.331 km), cortando montañas, comprando terrenos, consiguiendo los permisos de construcción de cada jurisdicción local, y manejando el proyecto en secreto. Todo a un costo de US$300 millones, con el objetivo de reducir la latencia de 17 a 13 milisegundos.

En HFT, los bancos más grandes del mundo logran obtener más de US$7.000 millones al año (2020), y JPMorgan Chase es uno de ellos.

PUEDES VER: ¿Por qué el GPS es gratis?, por Ragi Burhum

En la industria de criptomonedas los servidores son descentralizados. Toda esa inversión, todo ese ingreso, todo ese oligopolio, desaparece. El cableado de NY a Chicago es irrelevante. La inversión en hardware especializado no sirve en esta situación. Los bancos pierden esa ventaja, lo saben, y no les gusta.

Y esta es solo una de las fuentes de ingreso. Hay muchas más. Si pudiesen pagar miles de millones para prohibir esta industria, no lo dudarían ni un segundo. Pero ya es muy tarde. HODL.