Bancos no reducen intereses pese a tener opción del BCRP

Reprogramación de deuda. Hace un mes, el Banco Central lanzó el programa para que las entidades financieras reduzcan hasta en 20 % la tasa de interés a los créditos de sus clientes. Sin embargo, a la fecha aún no se acogen a la medida.

- Precio del dólar en Perú: ¿cuál es el tipo de cambio para este miércoles 24 de abril?

- ONP, mayo 2024: mira AQUÍ el cronograma de pagos para pensionistas del decreto ley 19990

Por: Ani Lu Torres y Luz Alarcón

En marzo, cuando la pandemia empezó en el país, miles de trabajadores como Aldo Morote, no tenían la seguridad de mantener su empleo. Recurrieron, como este joven de 28 años, a su entidad financiera a insistir por una reprogramación de deuda en caso de que algo pasara.

Aldo había pedido un préstamo de S/ 3.750 en Banco Pichincha y ya había cumplido con 15 cuotas de S/ 299 a una TCEA de 57,81 % cuando el virus llegó a Perú. Le faltaban solo tres meses para terminar de pagarlo pero los gastos se elevaron en casa.

PUEDES VER SBS a bancos: reprogramen con tasas bajas

“Fui al banco y me hicieron llenar un formulario. Solo me avisaron que el 1 de junio tenía que volver a pagar. Recién en mayo me llegó un correo con las nuevas condiciones de mis cuotas. El TCEA había subido a 69,52 % y de los tres meses que me faltaban ahora debo pagar seis”, dijo.

Situación similar a la de Italo Lescano. “Tengo un crédito hipotecario con el BBVA que ascendía a US$ 17 mil, y por la incertidumbre de no tener el dinero suficiente para pagar las cuotas en la cuarentena pedí una solución. Ellos te dicen que sí pero no te dan mayor información. Si bien me redujeron el monto de la cuota de S/ 972 a S/ 950, se cobran los intereses en todos los meses adicionales que ahora tendré que pagar”.

¿Y las otras alternativas?

Si bien una de las salidas que puede dar un banco es la de postergar el pago de las deudas, existen otras que pueden ofrecer y con mayor beneficio al cliente. Sin embargo, eso no estaría sucediendo.

En ese contexto, la Superintendencia de Banca, Seguros y AFP (SBS) publicó el último jueves un proyecto de resolución con el que busca dar los lineamientos claros para que las entidades puedan aplicar otras políticas de apoyo al cliente ante una situación de emergencia nacional.

Así, por ejemplo, se debería ofrecer reducir la tasa de interés de forma temporal o permanente. O dar período de gracia “que podría aplicarse a alguien que está en suspensión perfecta o cuyo problema es temporal”, explicó Jorge Carrillo Acosta, profesor de finanzas de Pacífico Business School.

Asimismo, también figuran la condonación de intereses vencidos, comisiones o gastos –que ayudaría al cliente a reducir las cuotas–, la postergación de cuotas o su prorrata en periodos posteriores (es la que más estarían aplicando las entidades financieras), la extensión del plazo del crédito a fin de reducir las cuotas periódicas, entre otras.

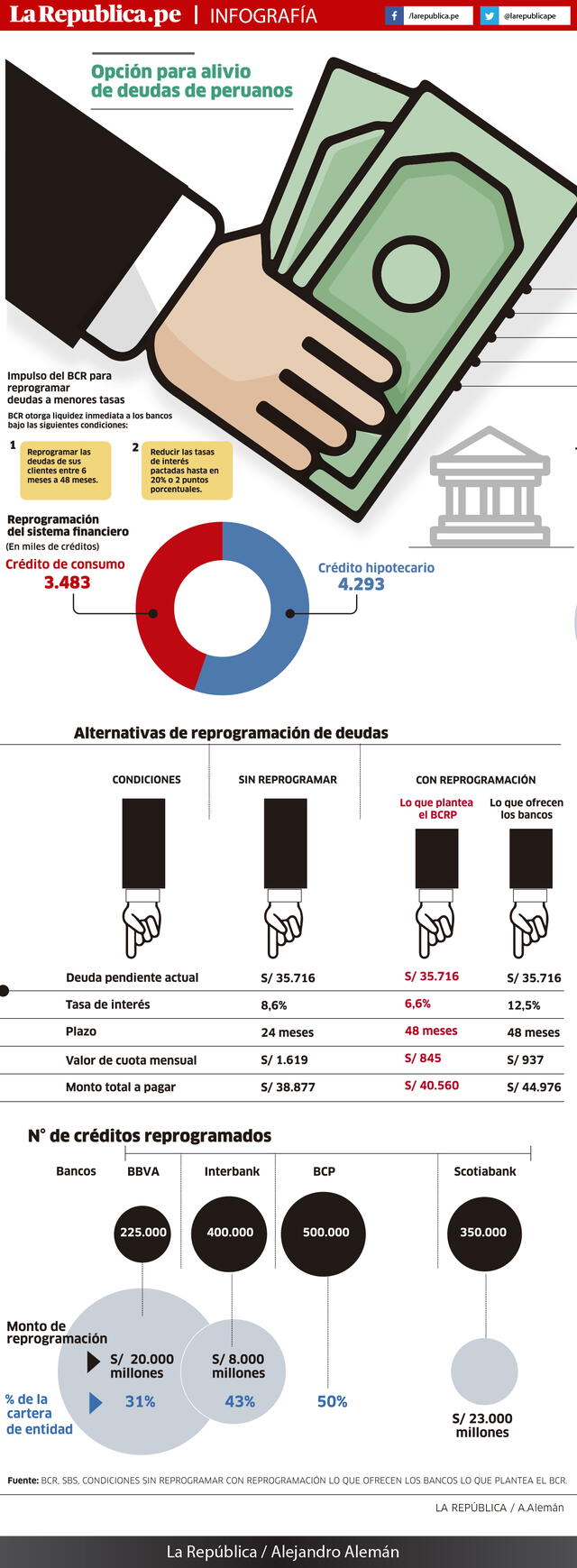

Cabe indicar que, según datos de la Asociación de Bancos (Asbanc), hasta junio, las entidades de todo el sistema financiero –incluidos bancos, cajas, microfinancieras– habían reprogramado cerca de 8,6 millones de créditos, entre hipotecarios y de consumo.

Pero dicha cifra no refleja si las entidades redujeron tasas de interés o no, o si condonaron intereses anteriores. “La falta de calidad y cantidad de información refleja poca transparencia en el sistema”, opinó Juan José Marthans, exjefe de la SBS.

Para el economista y director del PAD de la Universidad de Piura, la efectividad de la resolución, que podría estar vigente en agosto, dependerá sustancialmente del mercado.

Lo que impulsa el BCRP

El pasado 7 de junio, el Banco Central de Reserva del Perú (BCRP) lanzó un programa de operaciones repo destinado a que las entidades financieras reprogramen las deudas a sus clientes a menores tasas y mayores plazos. Sin embargo, a casi un mes de facilitarles esta medida, los bancos y microfinancieras aún no muestran interés en acogerse.

¿Cómo funciona? A través de estas operaciones, el Banco Central compra a las financieras una cartera de créditos por un periodo determinado para así darles liquidez inmediata. Pero la condición que impone es que los bancos o microfinancieras reprogramen las deudas de sus clientes a un plazo de entre 6 hasta 48 meses y con una reducción de las tasas de interés de 20 % o 2 puntos porcentuales.

A detalle, el presidente del BCRP, Julio Velarde, explicó que para los créditos cuya tasa de interés original sea mayor al 10 %, se le debe reducir un 20 %.

Por ejemplo, para un cliente que tiene un préstamo vehicular con una tasa de interés de 15 %, al reprogramarle, la nueva tasa quedaría en 12 %.

Mientras que para los préstamos menores a 10 %, se deberá aplicar una disminución de 2 puntos porcentuales.

Para cuantificar el impacto de esta medida, tomamos de ejemplo otro caso alcanzado a La República sobre un cliente con una deuda pendiente de S/ 35.716 a 24 cuotas de S/ 1.619 mensuales con una tasa de interés de 8,6 %. En total, pagaría S/ 38.877 de cumplir su plazo.

Interbank le ofreció reprogramar esta deuda a 48 cuotas de S/ 937 mensual, pero con una tasa de interés de 12,5 %, con lo cual terminaría pagando S/ 44.976 en total.

Sin embargo, de aplicarse la medida impulsada por el BCRP, esta reprogramación se daría con la reducción de 2 puntos porcentuales, es decir, la tasa bajaría de 8,6 % a 6,6 %. La cuota mensual resultaría S/ 845 y pagaría en total S/ 40.560.

Al respecto, Jorge Luis Ojeda, docente de la facultad de Negocios EPE de la UPC, señaló que al reprogramar una deuda siempre se termina pagando más a largo plazo, pero lo que busca el BCRP es mitigar ese sobrecosto, a diferencia de las condiciones actuales.

“Los bancos acá no tienen mucho que ganar directamente, pero indirectamente sí porque más costoso les va a salir -y eso quizás todavía no lo están viendo- que un cliente termine siendo moroso y no le pague nada. Los bancos tienen que ver que quizás van a perder un poco con esta medida, pero en realidad se busca mantener las operaciones funcionando como debe ser”, acotó.

La República consultó a los cuatro principales bancos del sistema financiero: BCP, BBVA, Interbank y Scotiabank, quienes señalaron que aún están evaluando la medida. No obstante, según este diario pudo conocer, estas entidades financieras habrían enviado una carta al BCRP dando recomendaciones sobre algunos puntos a considerar en la medida.

Por otro lado, Marthans sostuvo que “llama la atención que los bancos no hayan aplicado los repos con cartera que hace un mes anunció el BCRP”.

“Se propiciaba que el costo del crédito se reduzca. Pero los bancos no lo aplican. ¿Para qué anunciar un producto que el mercado financiero no lo quiere? Es un desaire en público al BCRP. ¿Por qué sucede? No sé si los banqueros estén dispuestos a reducir costos en una coyuntura de tanta incertidumbre”, indicó. Además, pidió transparencia por parte de las entidades. “Es importante que el BCRP diga qué problemas está teniendo, por qué demora tanto este tipo de operaciones, cuáles son las observaciones del sistema bancario. Porque al parecer no están de acuerdo con las condiciones y no se acogen. Mientras no den a conocer esas condiciones, esto es una suerte de negociación debajo de la mesa, yo creo que la negociación tiene que ser abierta”, acotó el exfuncionario de la SBS.

La falta de competencia en el sistema financiero

El economista Pablo Secada señaló que al sistema bancario peruano le falta competencia, ya que el ahorro está concentrado en cuatro bancos, de los cuales el BCP tiene la tercera parte.

“Se debe abrir el sistema bancario para impulsar la competencia. La concentración de depósitos es muy grande y hay mucha diferencia tecnológica entre una microfinanciera y un banco grande, las cajas no tienen la misma capacidad para captar ahorros”, acotó.

Cabe precisar que esta falta de competencia da pie a que las ganancias de los bancos en el Perú estén por encima de los estándares internacionales, tres o cuatro veces más que EE. UU. o bancos de Europa.

Jorge Ojeda señaló que en esta situación de crisis “no podemos pensar que vamos a seguir manteniendo los ingresos y las rentabilidades antes del COVID-19”.

“Entre más rápido nos demos cuenta de esto, más rápido saldremos. Pero si alguien quiere aprovecharse, eso termina con una medida en el Congreso radical y eso nos va a afectar a todos y va a ser mucho peor”, acotó.

PUEDES VER SBS: Bancos podrían no asumir las pérdidas de ahorristas de aprobarse ley de congelamiento de deudas

Por su parte, Erick Fisher, presidente de la Asociación de Exportadores del Perú (Adex), sostuvo que, en este contexto, “se apreciaría mucho la disposición de los bancos para ver cómo afectar menos el tejido productivo del país”, impactado por la paralización de la economía durante tres meses.

Opiniones

Juan José Marthans - Exjefe de la SBS: “El Banco Central de Reserva anunció un repo con cartera hace un mes atrás y ningún banco lo está aplicando. Significa que es un desaire en público de los bancos al BCR”.

María Alva - Ministra de Economía: “Algunos bancos tienen mejores condiciones que otros. En esta crisis, todos tenemos que poner el hombro. Debemos mojarnos todos; es la forma de salir adelante”.

Datos

Balance. Hasta abril, de los S/ 47.478 millones en créditos hipotecarios vigentes en bancos, se reprogramaron solo S/ 513 millones.

Segmento. Según la Asociación de Cajas Municipales, realizaron el 12 % del total de reprogramaciones de créditos en el sistema financiero.

Spread. El Perú tiene uno de los más altos spreads bancarios (11,1 %) de la región.

Alternativas de reprogramación de deuda

Newsletter Economía LR

Suscríbete aquí al boletín de Economía LR y recibe en tu correo electrónico, de lunes a viernes, las noticias más relevantes del sector y los temas que marcarán la agenda.

Los artículos firmados por La República son redactados por nuestro equipo de periodistas. Estas publicaciones son revisadas por nuestros editores para asegurar que cada contenido cumpla con nuestra línea editorial y sea relevante para nuestras audiencias.