Coronavirus en Perú: Infarto económico y recuperación

Para atacar la crisis económica desatada por el Covid-19 es necesario distinguir entre dos etapas. La primera estará dominada por la paralización económica interna y el congelamiento masivo de flujos de ingresos en hogares y empresas, y requerirá políticas excepcionales de alivio. La segunda estará marcada por un menor gasto agregado y la persistencia del shock externo, y demandará de medidas más tradicionales de estímulo. Ambas exigirán actuar decididamente para evitar quiebras y la ruptura de la cadena de pagos.

- Precio del dólar en Perú: ¿cuál es el tipo de cambio para este viernes 19 de abril?

- Fonavi: el jueves 25 de abril comienza el nuevo pago para mayores de 80 años

Por: Alfonso de la Torre, Piero Ghezzi y Alonso Segura

El costo económico de la justificada prórroga de la cuarentena es inmenso. Hoy, más que nunca, las autoridades económicas deben intervenir rápida y decididamente para minimizar el impacto sobre el aparato productivo. Esto requerirá diferenciar entre dos etapas de la crisis, y diseñar medidas adecuadas a los retos que cada una plantea.

En una primera fase, el objetivo principal debe ser mitigar la paralización interna, con medidas paliativas al corte inmediato del flujo de ingresos de una parte importante de familias y empresas. En una segunda fase, y logrado el primer objetivo, se puede proceder con medidas más tradicionales de estímulo a la demanda, fiscales y monetarias, entre otros frentes.

El objetivo en ambas etapas, aunque con instrumentos en muchos casos distintos, es minimizar quiebras y disrupciones en la cadena de pagos. Se debe buscar evitar quiebras masivas, en las cuales las empresas despiden a todos sus trabajadores e incumplen con sus proveedores y otros acreedores, generando a su vez nuevas quiebras y despidos. Debe ser el equivalente económico a lo hecho en salud pública: detener la expansión del virus por contagio.

Si cumplimos disciplinadamente la cuarentena es posible que nuestras vidas retornen progresivamente a la normalidad a partir del 13 de Abril. Pero lamentablemente los efectos económicos serán más duraderos.

¿Por qué esta crisis es diferente?

A diferencia de otras recesiones, en las cuales el crecimiento del PBI se debilita paulatinamente hasta que entra en terreno negativo, la epidemia ha forzado una paralización inmediata y simultánea de todas las economías del mundo. Es como si les diese un infarto súbito sincronizado.

PUEDES VER El viaje del virus en un paciente infectado

En China, estimados preliminares sugieren que la caída del PBI durante el primer bimestre estaría entre 10% y 20%. En EE.UU., el nuevo epicentro de la epidemia, las solicitudes de beneficios por desempleo alcanzaron 3.3 millones en una sola semana, ¡más de cuatro veces su pico histórico previo! Datos similares han comenzado a surgir en país tras país. Nos encontramos en una recesión global.

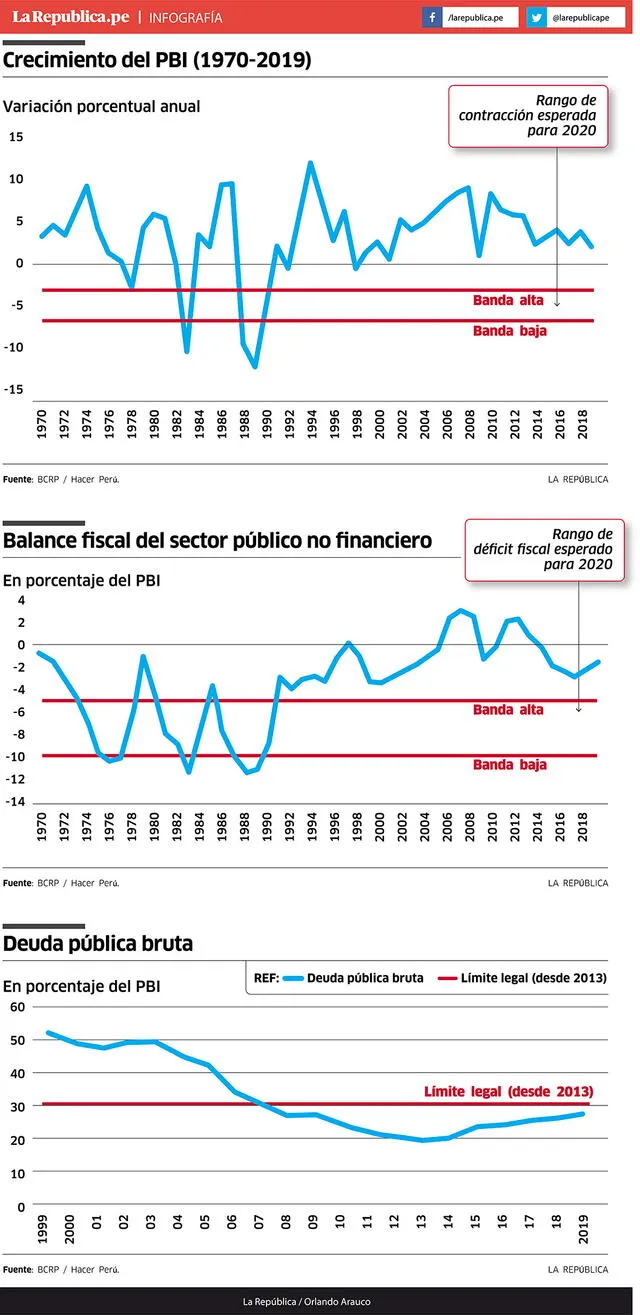

En el Perú, la caída del PBI de marzo y abril será dramática. Esto incidirá en un crecimiento negativo para todo el año (ver gráfico). Incluso una vez levantada la cuarentena, es probable que otras restricciones (al movimiento, a eventos masivos o incluso a ciertas actividades) se mantengan, prolongando la disrupción parcial del aparato productivo.

Lo inmediato

En la primera fase debe evitarse que al infarto inicial le sigan otros infartos masivos que conlleven a la falla de otros órganos vitales.

Las medidas económicas necesarias en este momento están más cercanas al alivio que típicamente se aplica tras un desastre natural que a un estímulo económico tradicional. En el muy corto plazo, el objetivo es evitar que la gran mayoría de familias y empresas se asfixien por no poder generar ingresos debido a la cuarentena.

Es por ello que el gobierno ha entregado bonos orientados a cubrir el costo de la canasta alimentaria y postergado por un trimestre la declaración de impuesto a la renta anual para personas y la mayoría de empresas. Ambas medidas están orientadas a preservar una liquidez mínima para solventar gastos básicos durante la cuarentena. Más que un estímulo, son muy necesarias políticas de alivio a quienes han visto sus ingresos secarse durante este periodo.

Otras disposiciones deberían ser mejoradas al no estar tan bien enfocadas. Por ejemplo, el retiro parcial de la CTS (hasta S/ 2,400) y la suspensión de aportes a las AFP durante abril dan mayor liquidez a hogares que, por definición, mantienen su empleo y por tanto no han visto sus ingresos demasiado afectados. Quienes hubiesen perdido su empleo formal ya tendrían acceso a su CTS de todas formas. Una medida alternativa sería permitir un retiro parcial del fondo de AFP ante despido, garantizando que aquellos hogares no cubiertos por el bono descrito anteriormente puedan solventarse durante la cuarentena.

El subsidio parcial (35%) a la planilla de los trabajadores con ingresos menores a S/ 1,500 mensuales también plantea algunos retos. Por un lado, beneficia también a empresas que no estén en una situación crítica como para requerir de un subsidio público. Por otro lado, puede no beneficiar a empresas en sectores fuertemente golpeados que mayormente no tengan trabajadores en dicho rango. Es urgente hacer una diferenciación sectorial.

Las medidas fiscales deben ampliar su ámbito. Se han concentrado, correctamente, en la mitad inferior de hogares urbanos y en las MYPE. Pero se ha dejado de lado a los migrantes, a familias de clases emergentes y medias, y a empresas medianas (y algunas grandes) en sectores muy vulnerables a disrupciones por el virus, que podrían verse significativamente golpeadas en las próximas semanas y meses. Sería un error suponer que se podrán sostener por sí mismas.

PUEDES VER EE.UU. aprueba test rápido para coronavirus

Del lado crediticio y monetario, la SBS y el BCR también han tomado medidas que se concentran principalmente en evitar quiebras y defaults. La SBS autorizó la reprogramación de créditos y el relajamiento de normas de provisiones, dándole a las entidades financieras la facultad de aliviar los pagos de sus deudores por los próximos seis meses. Algunos de los principales bancos ya han anunciado reprogramaciones y fraccionamiento de cuotas sin intereses para ciertos deudores. El BCR redujo tasas y encajes y ha anunciado inyecciones importantes de liquidez vía distintos tipos de operaciones de recompra (repo), incluyendo una nueva modalidad con carteras de crédito que cuenten con garantía del Tesoro.

Lo que sigue

Las medidas descritas anteriormente son el equivalente al electroshock para evitar que el paciente se muera en la mesa de operaciones. Pero a ello le sigue el tratamiento para conducir al paciente hasta su recuperación.

Esta nueva etapa requiere medidas bastante más focalizadas. Filtraciones o disposición de recursos precautoriamente cuando no sean necesarios, drena la capacidad de respuesta (tanto pública como privada) a lo que se proyecta como una recesión que podría extenderse durante el resto del año.

En esta etapa se requiere medidas de estímulo más tradicionales, pero también más agresivas. Una vez superada la paralización de la economía, los trabajadores y las empresas podrán reanudar sus actividades. Pero esto se va a dar en un entorno de recesión global, menores precios de exportaciones y menor demanda interna ante la disminución de la capacidad de gasto de familias y empresas. Las intervenciones públicas, así sean a gran escala, tendrán necesariamente que priorizarse pues los fondos públicos (y privados) no son ilimitados.

Por el lado de la demanda, el gasto público deberá elevarse para suplir la debilidad del privado. La atención deberá centrarse en priorizar rubros que maximicen el impacto económico y/o sanitario y evitar compromisos permanentes (como mayores salarios públicos, por ejemplo).

Se debe alinear las necesidades de salud pública con las de impulsar la demanda interna. El gobierno necesitará realizar compras masivas de mascarillas así como de dispensadores de jabón y desinfectantes para las entidades, escuelas y universidades públicas, algo que suponemos, ya está en proceso dada su urgencia. Las compras de mascarillas (para todos los empleados públicos, empezando por personal médico y maestros) y otra indumentaria de protección (solo para el personal médico) tendrán un impacto significativo sobre el sector textil, tanto formal como informal. Expandir el número de camas UCI y ventiladores disponibles a nivel nacional también debe ser prioritario. Se podría reasignar recursos al programa Compras a MYPErú (naturalmente asegurando estándares de calidad).

Asimismo, la inversión pública también requerirá de un incremento fuerte. La recuperación de la economía tras el choque del Covid-19 es una oportunidad para compensar la baja ejecución y lento avance de los proyectos de infraestructura observados durante los cuatro años previos. Nuevamente, la prioridad la deberían tener los sectores salud y educación, y específicamente los proyectos que permitan mejorar y/o expandir la infraestructura hospitalaria y las condiciones sanitarias en la infraestructura educativa. La reconstrucción del norte tras el FEN costero de 2017, que, de acuerdo a múltiples reportes dejó 270 centros de salud dañados, también debe recobrar urgencia. Uno de los brotes de Covid-19 más grandes fuera de Lima se ha dado en Piura.

También será fundamental incrementar el flujo crediticio. Además de mantenerse el que ya está operando, debe abrirse nuevos canales de llegada a segmentos de hogares –emergentes o de clases medias– o de empresas –no solo MYPE sino también mediana y posiblemente segmentos de gran– que necesitarían endeudarse para mitigar reducciones transitorias y significativas de ingreso. La forma más eficiente de hacerlo, ante un incremento del riesgo crediticio, es el despliegue a mayor escala de mecanismos de garantía pública.

En ausencia de garantías, los bancos pueden retraer el flujo crediticio. Una de las características de las recesiones es que se deteriora el portafolio de créditos del sistema financiero y esto limita la expansión del crédito. Puede haber liquidez, mediante inyecciones del BCR, pero poco crédito. Pero incluso con garantías, en periodos de estrés económico los bancos se refugian en las empresas de mejor calidad crediticia, usualmente las más grandes. Para que el crédito fluya a las MIPYME es necesario pensar, además, en otros actores.

Un mecanismo potencialmente importante puede ser el factoring, que venía creciendo a un ritmo de 30-40% anual. El año pasado hubo operaciones por 2.400 millones de soles solo en empresas de factoring (los bancos hicieron operaciones por 9.600 millones). Ante la mayor demanda por liquidez y posibles restricciones de los bancos, es probable que muchas empresas con líneas copadas o sin acceso al crédito busquen financiamiento para capital de trabajo (para ellas y/o sus proveedores) en las empresas de factoring.

Por el lado de la oferta, es fundamental que el reinicio de actividades económico-productivas no conlleve a un aumento de la probabilidad de contagio del Covid-19 que resulten en una nueva cuarentena en semanas. Sería un nuevo infarto. Para ello los ministerios y entidades competentes deben trabajar con los sectores productivos para que se creen protocolos que minimicen los riesgos de contagio. Esto debe implicar también horarios escalonados de entrada y salida que limiten el hacinamiento del transporte público. En centros comerciales y similares deberían señalarse también aforos máximos (tal vez con un sistema de semáforos).

Qué hacer con el sector informal requerirá creatividad pero debe ser una oportunidad para que como sociedad dejemos de aceptar como normales el incumplimiento sistemático de normas sanitarias y la saturación y precariedad de sistemas de transporte en conos urbanos.

¿Cómo pagarlo?

Este año, el déficit fiscal se situará entre 5% y 10% del PBI (ver gráfico). Ello se deberá tanto a los fuertes impulsos de gasto (arriba descritos) y caídas de ingresos públicos debido a la contracción en la actividad económica. Tendremos las mayores necesidades de financiamiento de los últimos treinta años. El gobierno debería actuar rápido en asegurar y diversificar fuentes (de financiamiento) y no limitarse al uso de activos y de líneas ya concertadas.

Somos uno de los pocos países en América Latina que ha construido la credibilidad para poder endeudarse en las circunstancias actuales. Ello es posible ahora –por ejemplo Panamá emitió un bono soberano de USD 2,500 millones por 36 años y a una tasa de 4.5%, pero no sabemos qué ocurrirá en los próximos meses–. Asegurar líneas frescas con multilaterales también debiera ser una prioridad.

El Covid-19 ha desatado una crisis global sincronizada y virulenta. Como ya señalamos, la economía viene sufriendo un infarto en este momento, y por eso es clave priorizar medidas que mantengan latiendo al corazón del aparato productivo, que es la cadena de pagos. Una vez logrado eso esto se podrá pasar a las medidas de estímulo, y de otra naturaleza, que eviten que pacientes ya debilitados por la crisis sucumban ante ella.

La severidad de la crisis y la velocidad de la eventual recuperación dependerán en buena medida de que se encuentre un tratamiento efectivo o una vacuna, pero en no menor grado de saber distinguir entre las dos etapas de la crisis y aplicar las medidas económicas paliativas que cada una requiere.

infografia

Los artículos firmados por La República son redactados por nuestro equipo de periodistas. Estas publicaciones son revisadas por nuestros editores para asegurar que cada contenido cumpla con nuestra línea editorial y sea relevante para nuestras audiencias.